年金受給者がカードローンでお金を借りる方法!年金担保や年金収入のみで借入できるのか解説

定年後の年金生活では、生活費や医療費など予期せぬ支出に備える必要があります。

ただ、国民年金の平均受給額が令和4年度で56,316円※と、年金収入だけで十分に過ごせるとはいえません。

(※参考:厚生労働省「厚生年金保険・国民年金事業の概況」)

いざお金が必要になったとき、カードローンは便利な手段として考えられますが、年金受給者となるまで利用経験がない人もいるでしょう。

本記事は、年金受給者が安全にカードローンでお金を借りる方法や、注意するポイントを詳しく解説していきます。年金収入のみや年金を担保とした借入れなど、現状に合わせたお金の借り方もわかりやすくご紹介します。

年金受給者が利用できるカードローンは?消費者金融や信販会社を調査してみた

年金受給者が利用できる、消費者金融や信販会社のカードローンをご紹介します。消費者金融や信販会社が提供するカードローンは、迅速な審査や融資ができる特徴があります。

融資まで最短5分でできるカードローンもあり、急いでお金を借りたい人にはピッタリの方法です。

ただし、消費者金融や信販会社のカードローンは、アルバイトやパート・自営業などで、年金以外の収入を得ていなければ申込みすらできない会社が多いです。

各カードローンの説明では、年金受給者が利用する際の条件や、特徴など詳しくご紹介します。

ベルーナノーティスは高齢者の利用実績が多く80歳まで借入可能

ベルーナノーティスは、高齢者の利用率が全体の6割を占めており、80歳までお金が借りられるカードローンです。

ベルーナノーティスローンの年代ごとの利用割合は、下記のとおりです。

| 70歳~ | 41.1% |

| 60歳~69歳 | 27.2% |

| 50歳~59歳 | 15.9% |

| 40歳~49歳 | 9.3% |

| 30歳~39歳 | 4.2% |

| 20歳~29歳 | 2.0% |

年代別融資実績※2021年2月末時点

上記のように、高齢者の年代(60歳以上)は、合わせて68.6%と半数以上を占めています。ベルーナノーティス高齢者の方への融資実績が多です。

ベルーナノーティスは、女性オペレーター専用フリーコールや郵送・店舗での申し込みにも対応しており、ネットが苦手な高齢者でも安心して利用できます。

| 申込条件 | ・20歳~80歳 ・本人に安定した収入がある人 |

| 年金受給者の利用可否 | ー |

| 貸付金利(実質年率) | 4.5%~18.0% |

| 利用限度額 | 最大300万円 |

| 融資時間 | 最短24時間以内 |

| 公式サイト | https://www.b-loan.jp/ |

アイフルには定期的な収入があれば年金受給者でも申し込みが可能

アイフル審査には年金以外に定期的な収入があれば、年金受給者でも申し込むことができます。アイフルでは、無職の人の申し込みを受け付けておらず、パートやアルバイトなどの年金以外の収入が必要です。

ただし借入中に満70歳になった時点で、新規借入れはできません。アイフルは69歳までの一時的な利用や、急きょお金が必要となった人におすすめのカードローンです。

アイフルではじめて契約する場合、30日間無利息でお金が借りられます。30日間のうちに全額返済ができれば利息が一切かからず、お得に利用できます。無利息期間は契約日の翌日からはじまるため、適用期間に注意しましょう。

| 申込条件 | ・20歳~69歳 ・本人に安定した収入がある人 |

| 年金受給者の利用可否 | 収入が年金のみの場合は不可 |

| 貸付金利(実質年率) | 3.0%~18.0% |

| 利用限度額 | 最大800万円 |

| 融資時間 | 最短18分* |

| 公式サイト | https://www.aiful.co.jp/ |

*お申込の状況によってはご希望に沿えない場合がございます。

*貸付条件はリンク先の公式サイトをご確認下さい。

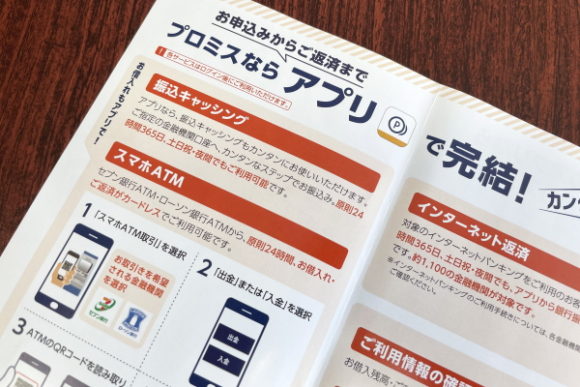

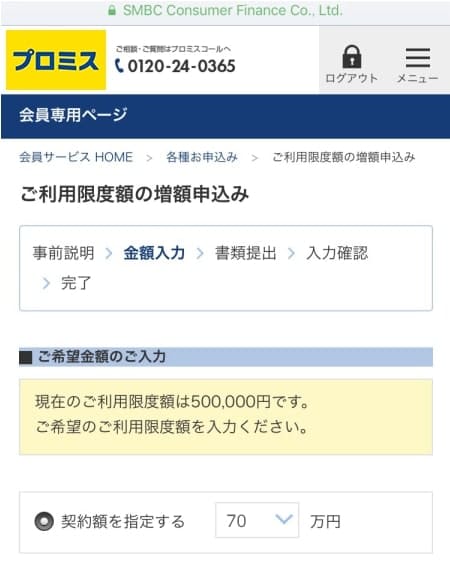

プロミスは年金以外に定期収入があれば雇用形態問わず借入可能

プロミスは、年金以外に定期収入があれば、雇用形態は問わず申し込みが可能です。申込条件は18歳~74歳までとしており、他大手消費者金融より年齢基準が幅広く設定されています。

ただ、年金収入のみでは申し込みできず、別で安定した収入が必要です。毎月の返済額は借入額に応じて、負担が少ない1,000円から設定されています。また、プロミスでは返済日も、5日・15日・25日・末日から選択できるため、年金受給日に設定するなど自分で都合のいい日に返済できます。

年金受給者の方で年金以外の定期収入があり、返済にかかる負担をなるべく抑えたい人に向いているカードローンです。

| 申込条件 | ・18歳~74歳 ・本人に安定した収入がある人 |

| 年金受給者の利用可否 | 収入が年金のみの場合は不可 |

| 貸付金利(実質年率) | 4.5%~17.8% |

| 利用限度額 | 最大500万円 |

| 融資時間 | 最短3分* |

| 公式サイト | https://cyber.promise.co.jp/ |

*お申込の状況によってはご希望に沿えない場合がございます。

レイクは受給金額が確認できる書類があれば年金収入のみでも申込可能

レイクは、年金の「受給金額」が確認できる書類を提出できるなら、収入が年金のみでも申し込めます。

多くの大手消費者金融では、年金以外の安定収入を得ている必要がありますが、レイクは年金収入のみでも利用できます。年金収入のみの人がレイクに申し込む際は、下記の書類のいずれか一点、提出が必要です。

・年金振込(支払)通知書

・公的年金等の源泉徴収票

レイクは、年金収入のみで急いでお金を借りたい人におすすめのカードローンです。

| 申込条件 | ・20歳~70歳 ・安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 年金受給者の利用可否 | 可能 |

| 貸付金利(実質年率) | 4.5%~18.0% |

| 利用限度額 | 最大500万円 |

| 融資時間 | 最短25分 |

| 商号 | 新生フィナンシャル株式会社 |

| ご融資額 | 1万円~500万円 |

| ご利用対象 | 満20歳~70歳 安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 貸付利率(実質年率) | 年4.5%~18.0% ※貸付利率はご契約額およびご利用残高によって異なります。 |

| 遅延損害金 | 年20.0% |

| ご返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| ご返済期間・回数 | 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。 |

| 必要書類 | 運転免許証等 収入証明(契約額に応じて新生銀行フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

アコムは年金以外にアルバイトやパートなどの収入があれば申込可能

アコムは、年金以外にアルバイトやパートなどの収入があれば申し込みが可能です。アコムは72歳まで申し込みが可能で年金受給者でも利用でき、最短20分で融資できる(お申込み時間や審査によりご希望に添えない場合がございます)ため、急いでいる人におすすめのカードローンです。

振り込み融資でも手続きから最短20秒で振り込まれるため、自宅にいながらすぐにお金が借りられます。アコムは申し込みに関する質問や相談を、フリーコールで24時間受付しています。(フリーコール:0120-07-1000)

フリーコールでは、遠隔で手元の画面をオペレーターが確認しながら案内してくれるため、ネット操作が不安な人でも安心して申し込みができます。

アコムは年金以外の収入があり、急いでいる人やネット操作・手続きが不安な人におすすめのカードローンです。高齢者以外にもパートでお金を借りたい人にも人気です。

| 申込条件 | ・20歳~72歳 ・本人に安定した収入がある人 |

| 年金受給者の利用可否 | 収入が年金のみの場合は不可 |

| 貸付金利(実質年率) | 3.0%~18.0% |

| 利用限度額 | 最大800万円 |

| 融資時間 | 最短20分* |

| 公式サイト | https://www.acom.co.jp/ |

*お申込の状況によってはご希望に沿えない場合がございます。

SMBCモビットは自営業でも年金以外の収入があれば借入可能

SMBCモビットは、自営業やアルバイトなど年金以外の収入があれば利用可能です。SMBCモビットでは、アルバイトや派遣社員・自営業など雇用状態は問われませんが、年金以外に収入を得ている必要があります。

ただ、SMBCモビットでは74歳まで利用できるため、長期的に利用したい人や緊急時の備えとして契約しておきたい人におすすめのカードローンです。

SMBCモビットの特徴は、三井住友銀行ATMの手数料が無料になります。負担を抑えたい人は、三井住友銀行ATMから借入れや返済をおこなうのがおすすめです。長期的に利用したい人や三井住友銀行ATMが近くにある人におすすめのカードローンです。

| 申込条件 | ・20歳~74歳 ・本人に安定した収入がある人 |

| 年金受給者の利用可否 | 収入が年金のみの場合は不可 |

| 貸付金利(実質年率) | 3.0%~18.0% |

| 利用限度額 | 最大800万円 |

| 融資時間 | 最短30分* |

| 公式サイト | https://www.mobit.ne.jp/ |

*お申込の状況によってはご希望に沿えない場合がございます。

セゾンファンデックスは年金含む定期収入があれば80歳まで申し込める

セゾンファンデックスは年金収入のみでも、80歳まで利用できるカードローンです。セゾンファンデックスでは、老齢年金を含む定期収入があればお金を借りられるため、年金収入のみでも問題ありません。

また80歳まで申込可能であるため、長期的に備えておきたい人にもピッタリのカードローンです。即日融資にも対応しており、平日12時までに申し込み・当日13時までに手続きが完了すれば、15時までにお金が振り込まれます。

セゾンファンデックスは、電話や郵送でも申し込みを受け付けているため、インターネットが苦手な人でも利用しやすいカードローンです。

| 申込条件 | ・20歳~80歳 ・本人に安定した収入がある人 ・電話連絡が可能な人 |

| 年金受給者の利用可否 | 可能 |

| 貸付金利(実質年率) | 6.5%~17.8% |

| 利用限度額 | 最大500万円 |

| 融資時間 | 最短即日 |

年金受給者が利用できる銀行カードローンはどこ?主要銀行をリサーチ

年金受給者が利用できる銀行カードローンについもてご紹介します。銀行カードローンは、低金利やATM手数料無料など、月々の負担を抑えられるのが特徴です。

銀行カードローンでは、年金収入のみでも利用可能な銀行が多く、アルバイトやパート収入がなくてもお金が借りられます。

ただし、口座を一定期間利用していたり年金受取口座として登録していたりする必要があるなど、申込条件がやや細かい傾向にあります。

銀行カードローンでお金を借りる場合は申込条件をしっかり確認しておきましょう。各銀行毎に年金受給者がお金を借りる方法や特徴、申込条件など詳しくご紹介していきます。

三井住友銀行は年金受給者でも他収入があればお金を借りれる

三井住友銀行カードローンは年金受給者でも、ほかに収入があれば申し込めます。収入が年金だけの人は受け入れておらず、年金とは別にアルバイトやパートなどによる安定収入が必要です。

三井住友銀行カードローンは審査回答が最短当日だったり、カード発行なしでの利用が選択できたりと、利便性が高い特徴があります。

インターネット以外に電話やローン契約機(無人契約機)でも申し込みに対応しています。年金受給者の方で申し込みに不安がある人でも、しっかりサポートしてくれるため安心して利用できます。

| 申込条件 | ・20歳~69歳 ・安定した収入がある人 ・保証会社の保証を受けられる人 |

| 年金受給者の利用可否 | 収入が年金のみの場合は不可 |

| 貸付金利(実質年率) | 1.5%~14.5% |

| 利用限度額 | 最大800万円 |

| 融資時間 | 最短即日 |

セブン銀行カードローンは口座開設できれば年金収入のみでもOK

セブン銀行カードローンは、セブン銀行の口座があれば収入が年金のみでも申込可能です。

セブン銀行カードローンでお金を借りる際は、キャッシュカードを使用してセブン銀行ATMからの引き出し、もしくはセブン銀行口座への振り込みの2種類から選択します。

したがって口座開設が必須条件となり、近くにセブン銀行ATM(セブンイレブン)がない人は向いていません。口座開設はセブンイレブンなどにあるATMから開設できるためかなり便利です。

セブン銀行カードローンは、申し込みから借入れまで最短翌日と、年金受給者で急いでいる人にもおすすめのカードローンと言えます。

| 申込条件 | ・20歳~69歳 ・安定した収入がある人 ・保証会社の保証を受けられる人 ・セブン銀行の口座を保有している人 |

| 年金受給者の利用可否 | 可能 |

| 貸付金利(実質年率) | 12.0%~15.0% ※2024年2月現在 |

| 利用限度額 | 最大300万円※新規契約の場合、最大50万円 |

| 融資時間 | 最短翌日 |

auじぶん銀行カードローンは収入が年金だけでも申込可能

auじぶん銀行カードローンは、年金収入だけでも申し込める銀行カードローンです。年金以外の収入を必須としておらず口座の所有や年金受取口座の設定も必要ありません。

他の銀行カードローンに比べて、申込条件が細かく設定されておらず、手間がかからないメリットがあります。

ただし、auじぶん銀行カードローンの申し込みは、お金借りるアプリのみで電話や郵送は受け付けていません。書類提出などもすべてスマホからおこなうため、スマホ操作が苦手な人はメールやチャットで問い合わせながら手続きを進めましょう。

| 申込条件 | ・20歳~69歳 ・安定した収入がある人 ・保証会社の保証を受けられる人 |

| 年金受給者の利用可否 | 可能 |

| 貸付金利(実質年率) | 0.98%~17.5% |

| 利用限度額 | 最大800万円 |

| 融資時間 | 最短即日 |

ゆうちょ銀行は年金受給者でも定期預金があれば借りられる

ゆうちょ銀行で定期預金を利用していれば、年金受給者でも審査なしでお金が借りられます。

ゆうちょ銀行には、定額貯金や定期貯金を担保とする貸付けサービス「貯金担保自動貸付け」があります。貯金担保自動貸付けは、通常の貯金残高を超える現金引き出しがあった際、不足分が自動的に貸し付けられる仕組みです。

貯金担保自動貸付けでは預金額の90%以内、総合口座1口座につき最大300万円まで借入可能です。貸付期間内(原則2年以内)であれば返済回数や返済金額に制限がありませんので、生活状況に合わせて返済できるメリットがあります。

ゆうちょ銀行で定期預金を利用している人は、いくらまで借入れできるか預入金額をチェックしてみましょう。

| 申込条件 | ・担保定額貯金または担保定期貯金を保有している人 |

| 年金受給者の利用可否 | 可能 |

| 貸付金利(実質年率) | ・担保定額貯金を担保とする場合 返済時の約定金利(%)+0.25% ・担保定期貯金を担保とする場合 預入時の約定金利(%)+0.5% |

| 利用限度額 | 預入金額の90%以内 ※総合口座1口座につき最大300万円 |

| 融資時間 | 最短即日 |

千葉銀行シニア応援ローンは預金取引10年以上なら年金受給者でも借入可能

千葉銀行シニア応援ローンは、過去10年以上にわたって千葉銀行を使用していた人であれば、年金受給者のような高齢者でもお金を借りれるローンです。

千葉銀行シニア応援ローンは、原則千葉県や東京都など、対象の関東エリアに居住している人が対象のローンです。長年千葉銀行と取引している必要があるため、新規利用者は受け付けていません。

さらに、千葉銀行を利用しているだけでなく、年金受取口座として登録しておく必要もあります。ただ、千葉銀行シニア応援ローンは80歳まで利用でき、年金受給月と同じ隔月返済も可能です。

千葉銀行シニア応援ローンは、千葉銀行を長く利用している年金受給者におすすめのローンです。

| 申込条件 | ・60歳~79歳(最終約定返済時) ・安定した収入がある人 ・利用可能エリア(千葉県・東京都・茨城県・埼玉県・神奈川県(横浜市・川崎市))に住んでいる人 ・千葉銀行と預金取引が10年以上ある人 ・年金担保融資の利用がない人 ・保証会社の保証を受けられる人 |

| 年金受給者の利用可否 | 可能 ※千葉銀行で公的年金(国民年金、厚生年金、共済年金)の受取がある、または年金受取手続きが完了している人 |

| 貸付金利(実質年率) | 7.80% ※2024年2月現在 ※変動金利 |

| 利用限度額 | 最大100万円 |

| 融資時間 | 不明 |

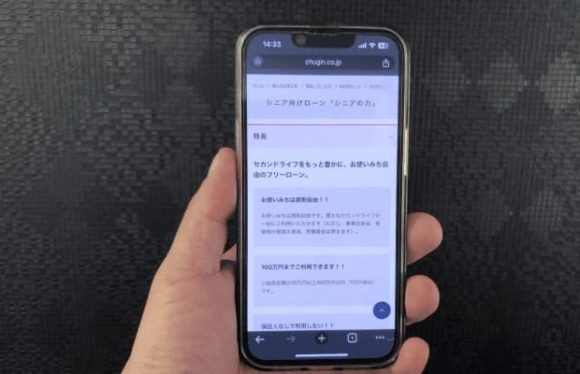

中国銀行シニア向けローン「シニアの力」は70歳未満が申込可能

中国銀行シニア向けローン「シニアの力」は、70歳未満の健康な人が利用できるフリーローンおすすめです。年金受給者が利用する場合は、年齢制限以外に健康状態も問われます。

中国銀行が定義する健康な人とは、入院中もしくは自宅療養中で単独外出が困難な状況以外の人です。

「シニアの力」は、中国銀行本支店の営業区域内に住居または勤務している人で、中国銀行で年金を受け取っている必要もあります。さらに最大借入額が年間年金収入の50%以内と決まっています。

中国銀行シニア向けローン「シニアの力」でお金を借りたい人は、事前に申込条件や年間の年金収入を計算しておきましょう。

| 申込条件 | ・65歳~69歳 ・完済時の年齢が75歳未満の人 ・「疾病・事故を問わず医療機関等に入院中もしくは自宅療養中で単独外出が 困難な状況の方」以外の健康な人 ・中国銀行で年金を受け取られている人 ・住居地または勤務先が中国銀行の本支店の営業区域内にある人 ・申込時に年金担保貸付を利用していない人 ・保証会社の保証を受けられる人 |

| 年金受給者の利用可否 | 可能 ※千葉銀行で公的年金(国民年金、厚生年金、共済年金)の受取がある、または年金受取手続きが完了している人 |

| 貸付金利(実質年率) | 3.9% ※固定金利 |

| 利用限度額 | 最大100万円 ※年間年金収入の50%以内 |

| 融資時間 | 不明 |

スルガ銀行「ドリームライフアセット」は不動産担保で年金受給者も申込可能

スルガ銀行シニア向け目的別ローン「ドリームライフアセット」は、不動産もしくは安定した収入のどちらかがあれば、年金受給者でもお金が借りられます。

スルガ銀行のドリームライフアセットとは、50歳以上を対象としており、別荘購入や海外旅行などでセカンドライフを楽しみたい人向けの目的別ローンです。現在の勤務先や勤続年数は問われず、堅実な人生を歩んでこられた人であれば誰でも申し込めます。

ドリームライフアセットでは、最大1億円まで借りられる不動産担保ローンと、3,000万円まで借りられる無担保ローンが選択できます。高額な資金を借りたい年金高齢者におすすめのローンです。

| 申込条件 | ・借入時点の年齢が50歳以上 ・安定収入または一定の資産から安定的な返済が可能である人 ・現在までの人生を堅実に過ごされ、一定の社会的責任を果たされてきたと判断できる人 |

| 年金受給者の利用可否 | 可能 |

| 貸付金利(実質年率) | 要問合せ |

| 利用限度額 | 最大1億円 ※使いみちが別荘・セカンドハウス購入の場合、最大2億円 |

| 融資時間 | 不明 |

但馬銀行セカンドライフ応援カードローンは新規利用者でもOK

但馬銀行セカンドライフ応援カードローンは、新規利用の年金受給者でも申し込めるカードローンです。申込条件には「但馬銀行で年金を受け取られている、または年金受取口座を但馬銀行に変更できる人」があります。

他の銀行では過去の利用実績を見て判断するケースが多いですが、但馬銀行ではいままで利用経験がなくても問題ありません。また、高齢者向けのカードローンに加えて「旅行費用」などの目的に対してお金を借りられるフリーローンの同時申込みも可能です。

但馬銀行のセカンドライフ応援ローンなら、年金受給の高齢者でも用途に合わせてお金が借りられます。

| 申込条件 | ・60歳~74歳 ・但馬銀行で年金を受け取られている、または年金受取口座を但馬銀行に変更できる人 ・但馬銀行の他カードローンを契約していない、または解約できる人 ・年金担保貸付を利用していない人 ・保証会社の保証を受けられる人 |

| 年金受給者の利用可否 | 可能 |

| 貸付金利(実質年率) | 9.8%(保証料込み) ※変動金利 ※2024年2月現在 |

| 利用限度額 | 最大100万円 |

| 融資時間 | 不明 |

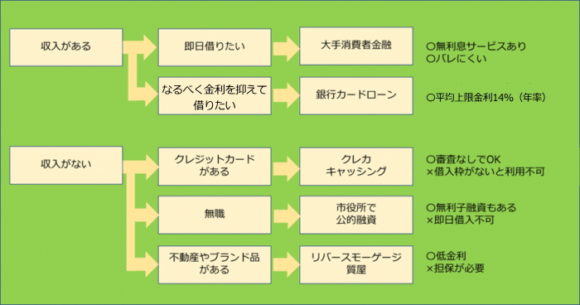

年金受給者がお金を借りる方法や制度一覧を解説

年金受給者がお金を借りる方法や利用できる制度を、詳しく解説していきます。お金を借りる場合、消費者金融や銀行によるローン商品を思い浮かべる人が多いでしょう。

ローン商品は、素早くお金を調達する方法として最適です。しかし、ローン商品は安定した収入を必要としており、年金受給のみで生活している人にとっては審査難易度が高くなります。

一方で、国が実施する制度では、低所得者や高齢者を申込対象としているため、年金収入だけであっても利用できる可能性が高いです。

ただし、制度を利用する場合、融資まで時間を要するため急いでいる人には不向きです。上記のようにお金を借りる手段は、目的や現在の状況に合わせて選択しましょう。

年金受給者がお金を借りる方法や制度をひとつずつ解説していくので、ぜひチェックしておいてください。

1)消費者金融でお金を借りるなら原則年金以外の収入が必要

消費者金融カードローンは、原則年金以外の収入があれば年金受給者でもお金が借りられます。申し込みから融資まで最短3分と、迅速な資金調達ができる特徴があります。

消費者金融カードローンでは、無利息期間やスマホ完結など各会社独自のサービスを設けており、利便性が高いことも特徴のひとつです。

利便性の高い消費者金融ですが、金利が他の借入方法に比べて高めに設定されている場合があります。さらに年金以外の収入が原則必要となります。

・年金収入に加えてアルバイトや自営業の収入がある人

・急ぎでお金を借りたい人

・短期的/一時的にお金が必要な人

・周囲にお金を借りることを知られたくない人

年金以外の収入があり、借入れを急いでいる人や周囲にバレたくない人は、消費者金融カードローンがおすすめです。

2)銀行カードローンも年金以外の収入条件がある

銀行カードローンは年金受給者でも利用できますが、収入以外にさまざまな条件が求められます。最大金利が年15%前後と消費者金融カードローン(最大18%前後)に比べて、低金利である傾向にあります。

銀行カードローンは、借入れや返済にかかるATMの手数料が無料など、細かい費用負担を軽減できるのが特徴です。

ただし、年金収入だけでも申込可能なケースが多いですが、「口座を所有している人」「年金受取口座として設定している」など収入以外の条件が求められているケースがほとんどです。融資時間は、大手だと最短即日ですが地方の場合、数週間と時間がかかる可能性もあります。

・年金収入だけでお金を借りたい人

・審査に不安がある人

・手続きや申し込みを相談しながら進めたい人

・なるべく早くお金を借りたい人

年金受給者の方が銀行カードローンを選ぶなら、なるべく負担を抑えたい人におすすめの借入方法となります。

3)年金受給者が中小消費者金融でお金を借りるには収入の条件が必要

中小消費者金融は、年金受給のみでも安定した収入があれば利用できます。電話や店舗などで対面審査を実施しているケースが多く、大手消費者金融よりも柔軟な対応が期待できます。

中小消費者金融では、借入れまで手間がかかりますが、スマホが苦手な人や相談しながら申し込みたい人に向いています。年金収入だけでも利用できる中小消費者金融が多いため、審査や収入に対して不安な人にもおすすめです。

・年金収入だけでお金を借りたい人

・審査に不安がある人

・手続きや申し込みを相談しながら進めたい人

・なるべく早くお金を借りたい人

中小消費者金融では融資スピードが最短30分と即日だったり、無利息期間を設けていたりと、大手同様に利便性が高いカードローンおすすめもあります。

年金受給者の人が中小消費者金融を選ぶなら、審査や手続きに不安がある人におすすめの借入先となります。

4)リバースモーゲージは年金受給者でも担保があれば借入可能

リバースモーゲージでは、年金受給者でも担保となる住宅があれば申し込めます。リバースモーゲージとは、自宅に住み続けながら不動産を担保にしてお金を借りる方法です。

自治体による不動産担保型生活資金と、りそな銀行などの民間から提供されてるローンがあります。

・担保となる不動産を所有している人

・住宅に住み続けながらお金を借りたい人

・担保となる不動産を相続する予定がない人

・毎月の返済負担をなるべく抑えたい人

年金受給者がリバースモーゲージを利用する場合、住んでいる地域の社会福祉協議会、もしくは民間の窓口で相談しましょう。

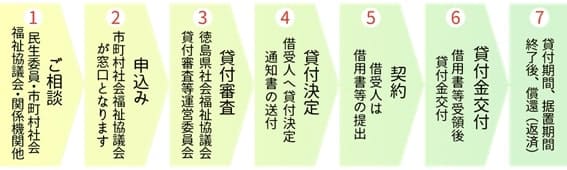

5)国や自治体の福祉資金なら年金収入のみで借入が可能

福祉資金は、地方自治体や社会福祉協議会が提供する「生活福祉資金貸付制度」のひとつです。

生活福祉資金貸付制度は、年金収入のみでも利用可能で、低所得者や高齢者への生活の支援を目的としています。生活福祉資金貸付制度の福祉資金は、「福祉費」と「緊急小口資金」2種類に分けられます。

| 福祉費 | 資金用途 ・生活や福祉で必要な経費を借入できる 貸付限度額 ・580万円以内 ※資金用途によって異なる 貸付利子 ・保証人あり:無利子 ・保証人なし:年1.5% 据置期間 ・貸付日から6ヶ月以内 ※分割による交付の場合は最終貸付日から 償還期限 ・据置期間経過後20年以内 |

| 緊急小口資金 | 資金用途 ・緊急かつ一時的に生計の維持が困難となった場合 ※自立相談支援事業の利用が必要 貸付限度額 ・10万円以内 貸付利子 ・無利子 据置期間 ・貸付日から2ヶ月以内 償還期限 ・据置期間経過後12ヶ月以内 |

厚生労働省「生活福祉資金貸付条件等一覧」

福祉資金は、低金利で融資が受けられるメリットがある反面、申請や手続きに時間がかかるデメリットがあります。

年金受給者が福祉資金の利用を検討しているなら、早めに近くの社会福祉協議会へ相談に行きましょう。

6)質屋は審査がないので年金収入のみでも借入できる

質屋は、審査不要で即日お金が借りられます。質屋とは、貴金属や貴重品を担保にして、現金を貸し付けるサービスです。

質屋で借りたお金を返済できない場合、預けた品物を「質流れ※」として借入金の返済に充てられるため、返済能力の審査が必要ありません。(※原則3ヵ月以内に返済ができなければ質流れとなる。利息を支払うことで返済期日の延長も可能)。

ただし、質屋では担保となる品物の価値によって借入額が決まるため、査定するまで借入可能額が判明しません。必要な資金額が決まっているなら、スマホの無料査定サービスなどを活用して、事前に確認しておきましょう。

・審査に不安がある人

・貴金属や貴重品が自宅にある人

・即日で融資を受けたい人

・原則3ヵ月以内に返済ができる人

質屋は、担保となる品物を失うリスクがありますが、年金受給者で審査が不安な人におすすめの借入方法です。

7)クレジットカードのキャッシング枠があれば年金受給者も借りれる

年金受給者でもクレジットカードのキャッシング枠が設定済みであれば、いつでも好きなタイミングでお金を借りられます。

クレジットカードのキャッシング枠とは、普段買い物で利用する「ショッピング枠」とは異なり、現金を借入れできる枠のことです。キャッシング枠が設定済である場合、限度額内であれば自由に現金の借入れが可能です。

ただし、キャッシング枠は返済を怠ったり借入れしすぎたりすると、通常のショッピング枠の限度額が下がるなど悪影響を与える可能性があります。

・すでにキャッシング枠が設定されている人

・すぐに現金が必要な人

・一時的にお金が必要な人

・申請や手続きが面倒なことは避けたい人

年金受給者の方は、現在使用しているクレジットカードにキャッシング枠が付帯しているか会員サイトや窓口での問い合わせで確認してみましょう。

年金収入のみの人がお金借りる場合の注意点

年金収入のみの人が、お金を借りる際に注意するポイントをご紹介します。年金収入だけで利用できるローンは限られており、なかなか借入先が見つからないケースもあります。

なかには詐欺業者も存在するため、借入先の選び方には十分注意しましょう。

以前までは利用できていた年金を担保とした借入れも現在はすべて法律で禁止されています。年金収入だけでお金を借りたい人に向けて、受けられる融資や制度をご紹介します。

万が一、ローンの審査に通過できずお金が借りられなかったときのために、利用できる貸し付けや給付制度を確認しておきましょう。

年金担保融資は違法のためお金を借りてはいけない

最初に、年金を担保とした融資サービスは違法であるため、絶対に借りてはいけません。

以前まで福祉医療機構が年金受給権を担保として、小口の資金貸付をおこなう「年金担保貸付制度」がありましたが、令和4年3月末で終了しました。

令和4年4月以降、下記のような年金を担保にした借入れは法律で禁止されています。

・借入者に対して、年金受給者の年金証書、預金通帳やキャッシュカードなどの引き渡し、もしくは提供を求め、またはこれらを保管する行為

・借入者に対して、年金が振り込まれる口座からの自動振替を金融機関に依頼するよう求める行為

(引用元:厚生労働省公式サイト「違法な年金担保融資にご注意ください」)

違法な年金担保融資では、法外な高金利でお金を請求されたり、預けた通帳やキャッシュカードを使って現金をだまし取られたりと、悪質な被害が報告されています。

「年金を担保にお金が借りられます」といった宣伝は例外なく違法であるため、十分に注意しましょう。

年金収入のみで医療費が払えないなら高額医療費制度を利用する

医療費の支払いが困難な場合、高額医療費制度が利用できないか確認してみましょう。

高額医療費制度とは、同一月の医療費が一定額(自己負担額)を超えた場合、超過分の費用が支給される制度です。

自己負担額は所得や年齢に応じて、下記のように定められています。

| Ⅰ 住民税非課税世帯 (年金収入80万円以下など) |

個人ごと(外来):8,000円 世帯ごと:24,600円 |

| Ⅱ 住民税非課税世帯 | 個人ごと(外来):8,000円 世帯ごと:15,000円 |

| 年収156万~約370万円 | 個人ごと(外来):18,000円 世帯ごと:57,600円 |

| 年収約370万円~約770万円 | 個人ごと(外来):80,100円+(医療費-267,000)×1% 世帯ごと:個人ごと(外来)と同額 |

| 年収約770万円~約1,160万円 | 個人ごと(外来):167,400円+(医療費-558,000)×1% 世帯ごと:個人ごと(外来)と同額 |

| 年収約1,160万円~ | 個人ごと(外来):252,600円+(医療費-842,000)×1% 世帯ごと:個人ごと(外来)と同額 |

引用元:厚生労働省保険局

高額医療費制度には、上記の負担額よりもさらに抑えられる「世帯合算」や「多数回該当」など、さまざまな仕組みが用意されています。

高額医療費制度を利用したい人は、加入している公的医療保険へ支給申請書を提出しましょう。

年金収入のみで生活できないなら生活保護を検討してみる

年金収入のみで生活できない場合、国の生活保護制度の利用も視野に入れておきましょう。生活保護制度とは、健康で文化的な最低限度の生活を送るための支援です。

収入が年金だけで基準額に満たない場合は、支援が必要と判断されて不足分を受給できます。生活保護制度の基準額は年齢や世帯人数によって異なりますが、東京都区部等で高齢者夫婦世帯(68歳、65歳)の場合、月額約12万円です 。

生活保護制度は経済的に困っている人を対象としているため、財産や土地を所有している場合は、原則処分することになります。ただし、通院など生活にどうしても必要な財産であれば所有を認められるケースもあるため、手放したくないからと諦めずに相談してみましょう。

一方で、現在住宅ローンや他社ローンで借入れている場合、生活保護を受給できたとしても保護費を返済に充てられません。ローン残債が残っている人は、相談の際に伝えておきましょう。

生活保護の申請や相談窓口は、福祉事務所にある生活保護担当です。生活保護担当では生活保護制度だけでなく、ほかの制度や給付についても教えてくれるので、お金の工面が困難であれば一度相談してみましょう。

生活保護については「生活保護受給の条件は厳しいのか?金額やデメリットに関して税理士がわかりやすく解説」で詳しく解説しています。

不動産の価値によってはリバースモーゲージでお金を借りられる

所有している不動産の価値によっては、年金受給者でもリバースモーゲージを活用してお金を借りられます。リバースモーゲージは、住宅などの不動産を担保にして定期的にお金を借りられるローンです。

リバースモーゲージでは通常の住宅ローンとは異なり、原則借り手が死亡した際に不動産を売却して残債が返済されるため、毎月お金を返す必要がありません。

申し込みでは個人の収入状況も確認されますが、不動産の価値が重要になります。年金収入が少なくても、十分に価値のある不動産を所有していれば、価値の範囲内で借入可能です。

リバースモーゲージは、不動産をすぐに手放すことなくお金が定期的に入るため、多くの年金受給者にとって重要な資金調達手段となっています。ただし場合によっては不動産が残らなくなるため、家族としっかり話し合ってから利用しましょう。

障害年金の担保融資でお金を借りる方法も禁止されている

障害年金を担保としたお金の借入れも法律で禁止されています。障害年金とは、身体的または精神的な障害により、労働能力が制限された人に支給される年金です。

障害年金は現役世代の人でも受け取れる年金ですが、通常の年金と同じで担保にはできません。

障害年金を受給しつつもお金に困っているなら、「生活福祉資金貸付制度」や「生活保護制度」などの制度が利用できないか、近くの自立相談支援機関で相談してみましょう。専門家が個々の状況に合わせて利用できる他の制度やサポートなど、経済的な問題の手助けをしてくれます。

障害年金を担保とした借入れは、高金利など詐欺のリスクもあるため絶対に利用せずに、適切な支援制度や機関に相談しましょう。

年金受給者がお金借りるときによくある質問を紹介

年金受給者がお金を借りる際に、よくある質問をいくつかピックアップして解説していきます。年金受給者は「収入や年齢によって審査に悪影響を及ぼすのではないか」と、不安になる人が多いでしょう。

実際ローン会社は、お金をきちんと返済してもらうために、雇用状態や年齢に制限を設けています。

そこで、年金収入のみの人や70歳以上でも利用できるローンを、一覧にしてまとめてみました。現在お金を借りている人が、年金受給者となった際の返済方法やローンの仕組みについても詳しく解説します。

お金を借りたいが「年金受給者だから…」と不安に感じている人は、よくある質問を確認しておきましょう。

Q:年金収入のみで個人融資をしてくれると聞きましたが安全ですか

年金収入のみでも安全に融資を受けられる業者はあります。

ただし、なかには危険な業者(ヤミ金融)も存在しているため注意が必要です。

年金収入のみでも申込可能な貸金業者は、下記の10社あります。

・レイク

・セゾンファンデックス

・セブン銀行カードローン

・じぶん銀行カードローン

・ゆうちょ銀行※定期預金がある場合のみ

・千葉銀行シニア応援ローン

・中国銀行シニア向けローン

・スルガ銀行シニア向け目的別ローン「ドリームライフアセット」

・但馬銀行セカンドライフ応援カードローン

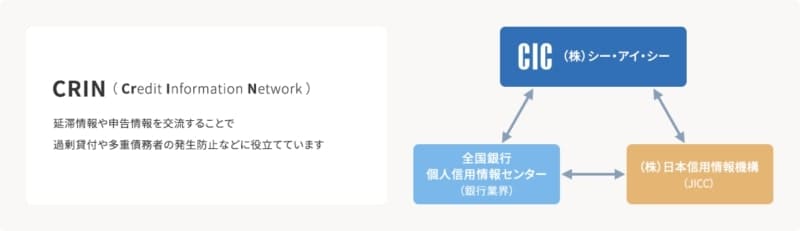

アコムやプロミスなどの消費者金融では、すべての借入金が年収三分の一を超えてはならない「総量規制」というルールが適用されます。

したがって、年金収入のみでも申し込める消費者金融は限定的で、総量規制オーバーでも借りれる銀行ローンが多い傾向にあります。

個人融資をおこなう業者のなかには、高金利や悪質な取り立てで返済を要求してくる危険な業者も存在するため注意が必要です。少しでも怪しいと感じた人は、「金融サービス利用者相談室(TEL:0570-016811(IP電話の場合:03-5251-6811))」へ電話で問い合わせましょう。

Q:70歳でも借りられるカードローンを教えてください

70歳以上でもお金を借りられるカードローンは下記の9社です。

| プロミス | 18歳~74歳 |

| レイク | 20歳~70歳 |

| アコム | 20歳~72歳 |

| SMBCモビット | 20歳~74歳 |

| セゾンファンデックス | 20歳~80歳 |

| ベルーナノーティス | 20歳~80歳 |

| 千葉銀行シニア応援ローン | 60歳~79歳(最終約定返済時) |

| スルガ銀行シニア向け目的別ローン「ドリームライフアセット」 | 50歳以上 |

| 但馬銀行セカンドライフ応援カードローン | 60歳~74歳 |

一般的にカードローンは、収入の安定性や健康面から70歳未満を上限とするケースが多い傾向にあります。

ただ、中小消費者金融やシニア向けローンでは80歳前後まで申し込める場合が多く、万が一の備えとして保有しておきたい人やセカンドライフを楽しみたい人にピッタリです。

70歳以上の人は、上記の中から利用期間に合わせてローン会社を検討しましょう。

Q:以前契約中のカードローンで年金受給者になった場合の残債はどうなりますか?

カードローン契約中に年金受給者となったとしても、残債は通常通り返済が続きます。

一般的にカードローンは年金受給者となったとしても、そのまま残債を継続して、利用可能な年齢まで借入れや返済が可能です。年金受給者になった・年齢制限に到達して借入不可になったからといって、一括返済を求められるケースは滅多にありません。

借入不可となったとしても、契約していた返済計画は変更されず、返済期間内での返済が求められます。ただし、定期的におこなわれる審査によって、借入可能な年齢であっても安定収入がないと判断された場合、借入れを制限される可能性があります。

新規借入れできなくなった場合、完済するまでは返済専用のカードローンとなります。年金受給者となり返済が困難になった場合は、返済条件の調整など貸金業者へ相談してみましょう。

国が実施する支援制度の活用も視野にいれて、自立相談支援機関に相談することもおすすめします。

Q:中小消費者金融は審査が甘く年金受給者でも借りられるのは本当ですか?

中小消費者金融は審査が甘いわけではありませんが、大手や銀行のカードローンに比べると、申込基準が比較的緩い傾向にあります。

中小消費者金融では直接電話などで対話して審査する、対面審査を採用しているケースが多いです。信用度を機会によって点数式で審査する大手と違い、中小消費者金融ならお金が必要な事情や現在の状況を考慮してくれる可能性があります。

ただ、各貸金業者は独自の審査基準を設けており、一概に「甘い」「厳しい」とはいえません。A社の審査に落ちたとしてもB社の審査には通過できるなど、同じ条件でも申し込む貸金業者によって異なります。

中小消費者金融は年金受給者でも借りられますが、「審査が甘いから絶対借りられる」と過信しないように注意してください。

年金受給者がカードローンでお金を借りる方法まとめ

お金を借りたい年金受給者は、現在の状況に合わせて下記のように借入先を選びましょう。

| 急いでいる人や年金以外の収入がある人 | 消費者金融カードローン |

| なるべく月々の負担を抑えたい人 | 銀行カードローン |

| 相談や質問など話をしながら利用したい人 | 中小消費者カードローン |

| 年金収入だけで審査が不安な人 | 国の制度/個人審査が必要のない借入れ(リバースモーゲージなど) |

受給者で高齢となると、どこからもお金を借りられないと思う人が多いですが、実際はさまざまな金融会社でローンが利用できます。

年金受給者がお金を借りる際は、自身の状況や希望に合わせて借入先を比較して選ぶことが大切です。

ただし、年金を担保とした借入れは法律で禁止されているため、見かけても絶対に利用しないよう注意しましょう。