お金を借りるならどこがいい?即日お金借りたい人に方法や借りずに現金を手にする手法を紹介

お金を借りるとき、とりわけ緊急性を要する上に多くの方が求めるニーズとしては、「今日中にお金が必要なんだけど、どこで借りたらいいのか?」というもの。

今日中(即日)にお金を借りることができる「即日融資可能なカードローン」は2024年現在、大手消費者金融が圧倒的に早くなっています。

銀行カードローンはサービス開始直後、即日(当日)融資可能となっていましたが、反社会的勢力調査(警察庁へのデータベース照会)のため即日融資が難しくなりました。

しかしながら、2023年7月より大手銀行カードローンは審査を「最短当日」、融資も「最短当日」に変更しつつあります。これは反社会的勢力のデータベース確認が早くなり、最短で当日での審査、融資ができるようになった企業努力と言えます。

今すぐ即日お金を借りるなら消費者金融がおすすめ

| 業者名 | プロミス |

| 上限金利,限度額 | 年17.8% 最大500万円 |

| 業者名 | アコム |

| 上限金利,限度額 | 年18.0% 最大800万円 |

| 業者名 | アイフル |

| 上限金利,限度額 | 年18.0% 最大800万円 |

| 業者名 | レイク |

| 上限金利,限度額 | 年18.0% 最大500万円 |

平日、土日21時までに申し込むことができれば(レイクは日曜日は18時まで)即日融資が可能なのが、プロミス・アコム・SMBCモビットになります(一部金融機関および、メンテナンス時間等を除きます)。

通常初回での借入れの場合、限度額は20万円~30万円ほどで上限金利が適用されることがほとんどです。

アコムは最小金利年3.0%、プロミスは年4.5%など初見ではこの数値が魅力的に見えますが、これは最大限度額800万円や500万円を借り入れできる年収と信用力を持っている人とかなり限られます。

貸金業法の総量規制により借入は年収の3分の1までと定められていますので、限度額800万円を借りる人は最低でも年収2,400万円、限度額500万円なら年収1,500万円が必須となります。このことから最大限度額は限られた人しか借りられないことになります。

それぞれ特徴はありますが、「今日中に借りないとまずい!」という方は、大手消費者金融として実績のあるプロミス・SMBCモビット・アイフルに申し込むのが無難でしょう。

2日から5日ほどの猶予があり長期的な借り入れを考えている方は、最大金利年14.5%程度の銀行カードローンを利用することでお得な借入もできます。

お金を借りるなら消費者金融が初心者におすすめな理由

消費者金融はだれでも借りやすく、審査が厳しくなってしまった銀行カードローンと違い非常に汎用性と利便性を兼ね備えた金融機関です。

正社員での勤続年数が5年以上で年収が高く安定しており、他社借入れがないといった方は銀行カードローンでの審査も心配ないはずなのでそちらをお勧めしますが、お金を借りたいと思っている大半の方たちはそうではありません。

アルバイトやパートの方、正社員でもまだ若く勤続年数が短い方、年収が低く安定しない方などの方が圧倒的にお金が必要という場面が多いですよね。

そんな方たちが現実的に審査に通り、借入を成功させるには消費者金融が最もおすすめなのです。

そんな消費者金融を選ぶべきというポイントを4つ紹介していきます。

初心者がお金を借りるなら消費者金融が借りやすい

銀行カードローンのほとんどが、総量規制導入付近(2005年~2010年前後)で参入しており歴史が浅いなか、消費者金融は昔から個人向け融資を主たる業務として営業をしてきました。

豊富な審査実績やノウハウがあり、砕けた表現をすれば、個人相手の融資に慣れているといえます。

それはつまり、審査や使い勝手におけるカジュアルさにつながっており、実際、利用者からもその点を高く評価されています。

銀行は大手消費者金融を傘下にしたことで個人融資のノウハウを手に入れました。それまで小口融資は消費者金融の独壇場だったのです。

消費者金融は「30日間無利息」などサービスが充実

銀行がカードローンサービスに参入するようになったことで、それまで消費者金融の独壇場だった個人向け融資市場では激しい顧客獲得競争が展開されるようになりました。

じりじりと顧客を奪われるようになった消費者金融は、巻き返しを図るために新サービスを開始。

その代表格ともいえるのが、一部業者が展開している「初めての利用なら借入から30日間は金利がかからない」というサービスです。

カードローンに限らず、世の中の融資というものは金利によって発生する利息が貸し手にとっての儲けになります。

そんな儲けのタネを、初回借り入れの30日間だけとはいえゼロにしてしまうんですから借りる側にとってはおいしいことこの上ありません。

申込からお金を借りるまでのスピードが圧倒的に早い

各金融期間に関する記述をご覧になればわかるように、消費者金融はお金を借りるまでのスピードがとにかく早いんです。

銀行カードローンは反社チェックが義務化されているため、最短でも申込の翌営業日にしか審査結果がでません。しかし、消費者金融は最短20分で申し込みから融資までが完結する業者もあります。

だいたい、わざわざお金を借りなければならないような状況なんて急ぎの用であることが珍しくありません。

そんなとき、申し込んでから何日も待たされたのではその用に間に合わないこともあるでしょう。

思い立ったときにすぐお金を借りれることのありがたさは、実際に借りる必要が生じたときイヤというほど身にしみる人多しです。

銀行カードローンはお金を借りるのに不向き?

銀行カードローンは2018年以降、非常に借りにくい存在となってしまいました。

2017年より前は総量規制対象外を前面に押し出し、「収入証明書不要」「年収3分の1以上貸付可能」「即日融資可能」という3つのポイントを軸に置き、さらには消費者金融ではマネできない低金利まで兼ね備えたユーザーメリットあふれるカードローンでした。

しかし、そのような広告が過剰貸し付けを生み、金融庁から指導を受けることとなってしまったのです。上記で上げた「収入証明不要」「年収の3分の1以上貸付可能」は銀行の自主規制により、ほぼ貸金業法(消費者金融の貸付に対する法律)にならう形となりました。

さらには2018年1月より、申込者のデータを警視庁データベースに照会することが法律で決められてしまったため、即日融資も不可となってしまったのです(2024年現在、一部大手銀行データベース照会を早くすることでは即日審査、即日融資を可能にしています)。

このような状況では銀行カードローンは審査を厳しく行わざるを得なくなり、借入するなら消費者金融のほうがサービス面、審査面、スピード面で優位に立つことになったのです。

銀行カードローンは審査に通れば低金利でお金を借りることが可能

銀行カードローンは前述したとおり、2018年以降審査が厳しくなりました。

とはいえ、大手消費者金融の平均最大金利年18.0%と比べても、銀行カードローンは平均最大金利年14.5%~15.0%と低金利なのは今も健在です。

長期的な無担保での借り入れで、銀行カードローンより低金利なところはそうそう無いでしょう。また、消費者金融と比べて利用をしていてもバレることがないことも魅力の一つです。

2024年現在、即日融資に非対応になりアルバイトやパートの場合も審査通過が難しくなっていますが、正社員の方など、低金利で借り入れをしたい方は申し込みを考えてみてはいかがでしょうか?

| カードローン名 | みずほ銀行カードローン |

| 金利,限度額 | 年2.0%~14.0% 最大800万円 |

| カードローン名 | 三井住友銀行カードローン |

| 金利,限度額 | 年1.5%~14.5% 最大800万円 |

| カードローン名 | 三菱UFJ銀行カードローン |

| 金利,限度額 | 年1.8%~14.6% 最大500万円 |

| カードローン名 | 楽天銀行スーパーローン |

| 金利,限度額 | 年1.9%~14.5% 最大800万円 |

銀行カードローンの審査が厳しいと言っても、25歳以上で正社員勤務1年以上、他社借入がない(初めての借入)状態なら審査は通る可能性は高いです。学生などの若年層や借入が多い人は審査落ちする傾向にあります。

カードローンでお金を借りる手順を解説

金融機関のカードローンを利用すると決まったら、さっそく借入の申し込みをしなければいけません。基本的には消費者金融も銀行カードローンもお金借りる手順に大きな違いはありません。

銀行カードローンだったら店舗内に専用コーナーが、消費者金融だったら街中に無人契約機がありますが、申し込みはスマホやPCから事前に済ませておくべきです。

なぜなら、申し込んでから審査に少し時間がかかるため、その間手持ち無沙汰になってしまうから。

まずはスマホかPCからネット経由で申し込み、審査通過の連絡が来たら無人契約機などに行って契約を済ませたうえで、お金を借りるという手順が最も無駄がありません。

もっとも、最近では一定の条件を満たせば申込みから契約、振込まですべてWebで完結可能(カードなし、郵送物もなし)というのが主流です。

わざわざ契約機まで出向かなくても済むので、可能であればこういったサービスを利用するのがおすすめです。

では、カードローンでお金を借りる正しい手順を整理しておきましょう。

【カードローンでお金を借りる手順】

1.スマホかPCで公式サイトから申し込み

当サイト内に掲載している各金融機関のリンクから、公式サイトにアクセスします。

公式サイト内の記載に従って申し込んでください。

※「Web完結」などを利用する人はこのときに選択しておきます。

2.審査結果の回答を待つ

早いところで最短20分ほどで判明します。金融機関によって違いがあるので、前述の各金融機関に関する項目を参照してください。

3.審査結果通知後契約手続き

(a)「Web完結」を選択した方はそのままWeb上で契約が完了します。

(b)「Web完結」を利用しなかった方は、必要書類(身分証)を持参の上で無人契約機などに行き、契約を済ませましょう。

4.借入(口座振込またはATMより出金)

契約が完了したら、銀行口座にお金が振り込まれます。

または、無人契約機内やコンビニ店舗内に設置されたATMから融資金額を下ろすという方法もあります。以上の手順で、カードローンを利用してお金を借りることができます。

世代別にお金を借りる方法を解説

ここまで消費者金融と銀行のカードローンを紹介してきましたが、何もお金を借りる方法はそれだけではありません。

お金がどうしても必要になってしまう理由も人それぞれですよね。

・免許費用や学費でお金が必要

・浪費で生活費がピンチ!

・シングルマザーで子供にお金をかけてあげられない

・急な事情でまとまったお金が欲しい

・退職したはいいけれど次の職が見当たらずお金もなくなりそう

ここからは世代別に様々なお金を借りるための方法を紹介していきます。

自分の置かれた状況や、選択肢を増やすために一読してみてください。きっと突破口が見つかるはずです。

10代でまとまったお金を借りる方法

高校生以上になるとアルバイトで収入を得られるようになりますが、高校や大学が終わってから働ける時間なんて良くて5時間ほど。

しかも部活や遊びたい盛りな年頃でもあるので、バイトも入れて週に3~4日ほどでしょう。

そんな中でもゲーム機やコスメ、ファッション、果ては数十万円の楽器やアクセサリー、パソコンなど高額な物が欲しくなったり、免許を取ってバイクを買うお金が必要だったり、脱毛費用の割引で一括で払う必要があったり…。金銭が必要な欲は湧くものです。

そのような場合に親から援助をしてもらえる場合は問題ないですが、その手立てがない場合は他にお金を用意する方法はあるのでしょうか?

結論から言うと、高校生の場合は奨学金制度により融資を受けることが出来ますが、あくまで教育費の名目のため適切な目的が必要です。

教育費の中には海外留学なども含まれるのでそういった勉学のためなら借り入れも可能です。

学生がお金を借りる奨学金制度とは?

奨学金は政府や自治体、民間、学校など、様々な団体が実施しており、大きく分けると給付型と貸与型という2種類があります。

奨学金といえば返済義務のない支援金というイメージが強いですが、この給付型の場合は学力基準や経済的基準などに細かい条件が設けられているため、利用できる人数もごく僅かです。

もう一方の貸与型は「奨学金」と名前はついていますが、実質的には借入をして返済義務のあるローンと同じ形式で、こちらは利用基準も給付型ほど厳しくありません。

低金利であることから、まず最初の検討先としてこの貸与型の奨学金制度を選ぶという学生も少なくありません。

奨学金制度の種類と概要│JASSO

URL:https://www.jasso.go.jp/shogakukin/about/index.html

学生がお金を借りる奨学金制度について解説

数ある奨学金制度の中でも最も知名度があるのが独立行政法人 日本学生支援機構(JASSO)の奨学金制度です。返還義務のある貸与型の奨学金であり、実質的には教育ローンなどと同じ性質を持っています。

様々な制度が用意されていますが、大きく分けると無利息の第一種奨学金と利息が付く第二種奨学金に分けられます。

借りるのであればもちろん無利息の方が良いですが、第一種奨学金の利用基準は厳しく、特に学業に優れており、経済的理由により著しく修学困難と判断される学生が利用できるものとされています。

そのため、一般的には第二種奨学金を借りる方が多くなっています。

ただし、この制度は学位や修士取得のための留学や政府推進プログラム、交流留学などの派遣プログラムを対象としています。学位の取得を目的としない語学留学や職業訓練留学は対象外なので、他の奨学金制度を探さなければなりません。

今は18歳19歳でもお金を借りることができる

2022年4月1日より成人年齢が20歳から18歳に引下げとなり、一部の消費者金融では18歳以上から融資可能と変更になりました。

18歳以上で申込み可能な大手消費者金融はプロミスとなっています。大手消費者金融は他にアイフル、SMBCモビット、レイクなどがありますが、こちらは成人年齢引下げ後も20歳以上が申込の対象になっています。

また、銀行カードローンも20歳以上を申込条件としたままなので、20歳未満がカードローンで借りることができるのはプロミス限定と考えてもよいでしょう。

ちなみに、プロミスでは18歳、19歳からの申し込みは必ず収入証明書の提出を求められます。20歳以上は一定条件に該当すれば収入証明書は不要ですが、20歳未満は収入証明書が必須になっていますので注意が必要です。

アコムは一時期18歳以上で貸付をしていましたが、現在は20歳以上が申込条件になっています。

プロミスでお金を借りる借入条件等

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方 ※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。 ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 また、収入が年金のみの方はお申込いただけません。 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 |

| 限度額 | 最大500万円 |

| 金利(実質年率) | 年4.5%~17.8% |

| 融資時間 | 年1.5%~14.5% 最大800万円 |

| カードローン名 | 最短3分* |

*お申込み時間や審査によりご希望に添えない場合があります。

20代がマイカーローンでお金を借りる方法

成人になると親の車を借りて運転してたという人も自分の車を持つという選択肢が出てくるでしょう。

車を購入する場合、マイカーローンというカードローンと比較した際に低金利なローンが組めるようになります。

金利は消費者金融なら平均して年18.0%、銀行カードローンなら年14.5%という最大金利に対し、銀行のマイカーローンの場合は最大金利でも年3.0%と非常に低金利でお金を借りることが可能です。

銀行マイカーローンは低金利な分、審査が厳しくなるため審査に自身が無い方はディーラーローンの方が良いでしょう。

ディーラーローンは最大金利で平均年6.0%と銀行マイカーローンには劣りますが、ある程度金利が低めで設定されているのでこちらを選ぶのも良いでしょう。

・約2.0%~4.0%の圧倒的な低金利

・ローン支払い中の車の所有権は契約者にあり

・車の購入前に仮審査に望むことができる

・ディーラーローンのような即日融資は難しく、融資まで通常7日~数週間程度かかる

・流石の銀行基準の厳しい審査(銀行カードローン同様保証会社の審査有)

・銀行によっては頭金が必要な場合もあり

30代が結婚資金などでお金を借りる方法

以前は20代後半くらいで初婚を迎えているのが普通という状況でしたが、最近では事情が変わってきています。

先進国では年々晩婚化が進んでおり、日本でも初婚は2022年時点で男性が31.1歳、女性が29.7歳と平均して30歳を超えています。

晩婚化の理由としては低所得化も一因にありますが、所得が低いからと結婚式を諦める前にブライダルローンというローン商品を検討してみるといいでしょう。

平均金利は借り入れ業者によっても変わりますが年6.0~8.0%ほどで借入でき、金額も最大300~800万円ほどとなっています。

出産のお金は借りなくても支給される

妊婦健診にお産は、一般的に保険の適応外になっています(帝王切開など一部の施術に関しては保険が適応されます)。

その為、出産でも自己負担は30%でいいんでしょう?なんて勘違いをしていたら、大変な目に合うはず。

しかし出産育児一時金と呼ばれる助成金を利用することで、一律42万円が支給されるので、その負担は軽減可能です。

・本人が健康保険に加入していること(配偶者の扶養でも可)

・妊娠85日(4ヶ月)以上で出産すること

出産一時金について│よくある質問-全国健康保険協会

https://www.kyoukaikenpo.or.jp/g6/cat620/r310/

出産後は出産手当金でお金をもらうことができる

出産を理由に会社を休職した際に妊娠が分かった翌日から出産の翌日以降56日までを対象に、出産手当金を請求することができます。

金額は上記となっており、勤務先の健康保険に加入している、産休中の給料を支給されていないことなどの一定の条件があります。

・勤務先の健康保険に加入していること

・産休中に給与支給されていないこと

40代が子供の教育費等でお金を借りる方法

大学までにかかる教育費は子ども一人につき1,000万円と言われており、私立を利用して大学まで(理系)行くとなんとその2倍以上の2,460万円かかります。

出産してから15歳までの間、支給される児童手当を15年間コツコツ貯めていくことで200万円くらいは貯まるものの、それでは全くもって足りませんよね。

その場合は日本政策金融公庫という国の機関が融資を行う、教育一般貸付の利用を考えましょう。

融資限度額は子ども一人当たり350万円まで(海外留学資金の場合は450万円以内)となっており、固定金利1.95%という非常に低金利でお金を借りることができます。

申込は日本政策金融公庫のホームページから24時間365日行うことができます。日本政策金融公庫の全国の関連支店や、銀行や信用金庫などでも直接の申込が可能です。

また、郵送での申込も可能ですが、この場合はあらかじめコールセンターへ連絡して借入申込書を取寄せ、記入する必要があります。

教育一般貸付(国の教育ローン)でお金を借りる概要

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方 ※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。 ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 また、収入が年金のみの方はお申込いただけません。 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 |

| 用途 | ・入学金、授業料、受験費用など ・定期代、在学のためのアパート代、パソコン購入費など ・ご融資金にかかる保証料など |

| 対応の学校 | ・大学、大学院、短大、高校、高専 ・専門学校、各種学校、予備校、デザイン学校など |

| 限度額 | 350万円~450万円 |

| 金利 | 固定年1.95% |

| 返済期間 | 最長18年 |

| 連帯保証人 | (公財)教育資金融資保証基金による保証をご利用いただく場合は不要 |

・世帯全員が記載された住民票

・運転免許証またはパスポート

・源泉徴収票または確定申告書

・預金通帳

50代でリストラなどの無職でもお金を借りる方法

40代、50代になると長引く不況のせいで、突然仕事を失ってしまう人が出てきてしまいます。

そんな時が急にやってきたとしても、今までの積立ててきた保険を担保にしたり、弱者を救う社会制度により乗り切ることもできます。

こういった制度は、いかに自分であらかじめ知識を持っておくかが重要です。

まずは定期預金を積み立てている方なら、定期預金担保貸付がお金を借りる方法として利用しやすいのではないでしょうか。

普通預金の残高以上を引き落とした際に自動的に不足分が融資される仕組みで、融資額は定期預金残高の90%まで、金利はだいたいの金融機関で定期預金金利の+0.5%と昨今の定期預金の低金利化(0.1%前後)にともない、非常に低金利で借り入れることができます。

三菱UFJ銀行でお金を借りる自動借入

| 仕組み | 普通預金の残高が不足した場合、不足額については定期預金を担保に自動借り入れができます。 普通預金にご入金いただければ、自動的に返済が行われます。 |

| 担保の種類 | ・期日指定定期預金 ・スーパー定期 ・スーパー定期300 ・大口定期 |

| 自動借入限度額 | 預金合計額の90%(最高200万円) |

| 融資時間 | 年1.5%~14.5% 最大800万円 |

| お借入利率 | お利息は、毎年2月と8月の普通預金の利払日に普通預金口座から引き落としされます。 担保定期預金の約定利率+0.5% |

自動借入について│三菱UFJ銀行

https://www.bk.mufg.jp/kouza/sougou/btm/jido.html

生命保険の契約者貸付制度でお金を借りることも可能

また生命保険を契約している方なら、解約返戻金を担保にお金を借りることもできます。

この制度は契約者貸付制度という名前で、終身保険や養老保険などの解約返戻金がある保険に限られますが、一般的に返戻金の70~90%の範囲内で借入ができます。

利率は1~2%程ですが、昔の利率が高い時期に契約した保険の場合だと利率5%以上もありえますので、借り入れる前に利率の確認をしておきましょう。

A:契約者貸付とは、保険期間中に一時的に資金が必要な場合、解約返戻金の一定範囲内でご契約者さまに貸付けをする制度です。貸付利息は、保険会社が定める利率により複利で計算します。契約者貸付の利用可能額は、保険種類、経過年数、ご契約の状態などにより異なります。契約後の経過年数が短い場合は、ご利用いただけない場合があります。また、契約者貸付制度のお取扱いのない契約もございます。

(引用元:契約者貸付とはどのような制度ですか?│大樹生命保険株式会社)

失業時は職業訓練給付金のお金を受取れる

失業をした場合、ハローワークで職業訓練を申し込むことができます。

この制度は無料でスキルアップを狙えるほか、月に10万円の職業訓練給付金を受け取ることが可能です。

失業保険を受け取っていないことが条件ですが返還する必要のないこの給付金は、是非覚えておきたい制度と言えるでしょう。

職業訓練受講給付金の支給額

訓練を受講している期間について、1か月ごとに職業訓練受講給付金(職業訓練受講手当、通所手当、寄宿手当)が支給されます。

| 職業訓練受講手当 | 月10万円 訓練を受講している期間について、要件を満たせば1か月ごとに支給 |

| 通所手当 | 訓練施設へ通所する場合の定期乗車券などの額(月上限42,500円) 収入要件を満たさない場合であっても、本人収入が月12万円以下かつ世帯収入が月34万円以下で 他の要件を満たす場合は通所手当のみ支給を受けることが可能 |

| 寄宿手当 | 月10,700円 訓練施設へ通所するために同居の配偶者、子および父母と別居して寄宿する場合で、 住居の変更が必要とハローワークが認める場合に支給 |

・本人収入が月8万円以下

・世帯全体の収入が月30万円以下

・世帯全体の金融資産が300万円以下

・現在住んでいるところ以外に土地・建物を所有していない

・訓練実施日全てに出席する(やむを得ない理由により欠席し、証明できる場合(育児・介護を行う者や求職者支援訓練の基礎コースを受講する者については証明ができない場合を含める)であっても、8割以上出席する)

・世帯の中で同時にこの給付金を受給して訓練を受けている者がいない

・過去3年以内に、偽りその他不正の行為により、特定の給付金の支給を受けていない

・過去6年以内に、職業訓練受講給付金の支給を受けていない

生活が困難時は求職者支援資金融資制度でお金を借りることが可能

職業訓練給付金は毎月10万円を受け取ることができますが、毎月10万円では生活が困難な人がほとんどの筈です。

そういった方には、求職者支援資金融資制度という労金から借入ができる公的融資制度があります。

独身の場合は月5万円まで、同居家族や配偶者がいる場合には月10万円までが最大10ヶ月の間、年利3.0%で借り入れることが可能です。

求職者支援資金融資制度でお金を借りる条件

| 貸付額 | ・同居または生計を一にする別居の配偶者、子または父母のいずれかがいる場合 月額10万円(上限)×受講予定訓練月数(最大12) ・上記以外の場合(単身者など) 月額5万円(上限)×受講予定訓練月数(最大12) |

| 貸付方法 | 本人の口座へ貸付金額を一括で振り込み ※口座は労働金庫(ろうきん)の口座に限りる ※労働金庫に口座がない場合は口座を開設が必要 |

| 担保・保証人 | 担保人・保証人不要。 ただし、労働金庫が指定する信用保証機関の利用が条件 |

| 貸付利率 | 年3.0% (信用保証料0.5%を含む) ※元金と利息の返済が遅れた場合は、遅延している元金に対して年14.5%の遅延損害金が発生 |

求職者支援資金融資制度は給付金ではなく「貸付」になりますので、利息を含めて返済する必要があります。免除はありませんので生活困難な場合は注意が必要です。

厚生労働省の一時生活再建費でお金を借りることもできる

厚生労働省が管轄している貸付している制度の一つに、一時生活再建費というものがあります。

・就職や転職の際の支度費用

・生活を立て直しするための転居費用

・現住居に住み続けるために必要な更新料

・公共料金の滞納料金の立て替え費用

・債務整理に必要な手続き費用

上記を日常生活で補うことが困難な状況になった時に、生活を再建するために借り入れられる制度で、限度額は最大で60万円ほど。

金利は連帯保証人なしの場合は年利1.5%で、連帯保証人をたてた場合は無利子で借り入れることができます。

一時生活再建費でお金を借りる概要

| 資金の種類 | ・生活を再建するために一時的に必要かつ日常生活費で賄うことが困難である費用 ・就職・転職を前提とした技能習得に要する経費 ・滞納している公共料金等の立て替え費用 ・債務整理をするために必要な経費など |

| 貸付限度額 | 60万円以内 |

| 償還期限 | 据置期間後10年以内 |

| 貸付金利 | 保証人あり:無利子 保証人なし:年1.5% |

| 保証人 | 原則必要。 ただし、保証人なしでも貸付可能 |

国や地方自治体から低金利でお金を借りる方法

消費者金融や銀行カードローンでも安心してお金を借りれますが、そもそも支払う金利が高く返済計画が構築できないという方もいることでしょう。

ここではなるべく低い金利で借入できる、そして理由があって消費者金融や銀行の審査が難しい方のため、国または地方自治体による支援、融資についてご紹介していきたいと思います。

様々な利用制限や条件こそありますが、申込可能な状況であるのなら、ピンチを補う1つの手段になることでしょう。

国からお金を借りる生活福祉資金制度の内容

生活福祉資金制度とは、全国各地の都道府県の社会福祉協議会が実施する貸付の事です。

生活の基盤が安定しない障害者、低所得者、お年寄りの生活を安定させることを目的にした融資であり、その使用用途によりいくつかの貸付が用意されています。

総合支援資金でお金を借りる

主に生活を安定させるための支援金の事で、生活支援資費、一時生活再建費、住宅入居費があり、保証人を用意できる場合は無利子、保証人なしの場合は1.5%の年利で借入が可能です。

教育支援資金でお金を借りる

教育支援費、就学支度金として利用できる融資であり、低所得層に属する方が申込できます。

原則保証人を用意する必要はなく、無金利で利用可能なありがたい支援金と言えるでしょう。

不動産担保型生活資金でお金を借りる

居住用不動産を担保に入れることで、生活資金を借入れる資金の事です。

土地または住居の不動産評価額の70%程度を借入できますが、要介護の高齢者世帯以外は保証人を用意する必要があります。

年利に関しては3%、または長期プライムレートの内、いずれか低い方の金利が適応されます。

このように保証人ナシの場合でも年1.5%という究極な低金利で借入ができるのが生活福祉資金制度の特徴なので、生活資金、教育や福祉などの人が生き抜く上で最低限必要な経費を借入する上では、第一選択になる貸付と言えるでしょう。

母子父子寡婦福祉資金貸付制度でお金を借りる

各市町村によってその貸付の内容は異なりますが、つまるところ一人親家庭(シングルマザー、シングルファザー)を対象にした貸付の事です。

就学、生活維持、就職など様々な資金貸付が用意されており、東京都福祉保健局を例に挙げると、12の貸付が用意されています。

利息は無利息~1%程度で利用でき、様々な用途に流用できるためその利用価値が大きいことは言うまでもありません。

教育一般貸付でお金を借りる

日本政策金融公庫からの融資のことで、いわゆる国の教育ローンのことです。

最高350万円(海外留学の場合は450万円)、固定年利1.95%で利用でき、日本学生支援機構による奨学金ともに利用できるのも魅力的です。

子どもの人数によって、利用条件も細かく設定されているため、年収が比較的高い方も条件次第では利用可能です。

また母子家庭(父子家庭)、交通遺児家庭、世帯年収200万円以内などの方には、金利、返済に関して優遇措置を受けることもできるので、お子さんの教育資金に頭を悩ます場合は、銀行のローンに申込む前に教育一般貸付を検討することをおすすめいたします。

・世帯全員が記載された住民票

・運転免許証またはパスポート

・源泉徴収票または確定申告書

・預金通帳

お金を借りる審査が甘い消費者金融や金融機関はあるのか?

お金を借りることができる金融機関は何種類もありますが、それぞれで異なる審査基準を持っています。A社よりもB社の審査が厳しい、A社よりもC社の審査が甘いということもあるのです。

しかし、各金融機関は具体的な審査基準を公開していないため実際に比較することはできません。

そのため、借りられるかどうかは申し込みをしてみないと分からないというのが現状なのです。

それでも「審査が緩い金融機関が知りたい」、「ブラックでも借りられるところを探している」、「大手の審査に通る自信がない」という方もいますよね。

そんな方は、まず金融機関ごとの審査難易度の傾向を把握すると良いでしょう。一般的に、厳しいと言われる金融機関、甘いと言われる金融機関はあるので、どこでならお金を借りられる可能性が高いのかを見極めてください。

カードローンなどの申込情報も信用情報機関に登録されるため、安易に申し込み、審査落ちを繰り返してしまうのは避けるべきです。

闇金じゃなくても甘い審査でお金を借りることができるのか?

借入には必ず審査があります。金融機関は貸し付けを行い、返済時に上乗せされる利息が利益となるため、返済能力のない人にお金を貸すということはないのです。

もし無審査でお金を貸すような業者がいれば、それはヤミ金でしょう。

ヤミ金は、正規の金融機関からは融資を断られてしまった人をターゲットにすることが多いため、ほぼ審査なしで貸し付けをすることもあります。

ただ、ヤミ金でお金を借りれば法律で決められた以上の金利が適用され、返済できないとルールを無視した方法で取り立てをすることもあるので絶対に借りてはいけません。

お金借りる審査が甘い・緩いと宣伝する金融機関はない

また、正規の金融機関が「審査が甘い」、「審査が緩い」、「誰でも借りられる」といった言葉を広告に使うこともないのです。

多重債務者を増加させないことを目的に、カードローンなどの広告では使える言葉、表現というのが法令によって規制されているため、正規の業者であれば法令に則り宣伝を行います。

もし、「審査が緩い」と堂々と宣伝しているカードローン会社があれば、それはヤミ金である可能性が高いでしょう。

そのような金融機関とは絶対に取り引きをしないようにしてください。

貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

(引用元:貸金業法)

消費者金融審査でも約6割の人は落ちしている

消費者金融、銀行、クレジットカード会社の3つの中で比較的審査が緩いとされている消費者金融では、どのくらいの方が審査に通過しているのでしょうか?

大手の消費者金融では成約率という数字をIR情報(株主、投資家が企業の財務状況を知るための情報)の中で公開している会社もあり、何パーセントの人が新規申込の結果、成約(審査通過)に至ったのかを知ることができます。

プロミス、アコム、アイフルの3社の2023年4月度の成約率(審査通過率)は次の通りです。

| プロミス審査通過率 | 42.3% |

| アコム審査通過率 | 40.7% |

| アイフル審査通過率 | 29.7% |

上の表からも分かるように、消費者金融であっても成約率(審査通過率)は45%以下です。

もし消費者金融の審査に落ちてしまったという方が、銀行やクレジットカード会社のカードローンへ申し込みをしても同じ結果である可能性が高いでしょう。

審査に通るか不安な人は中小消費者金融(街金)でお金を借りる方法がおすすめ

査基準は規模の大きい会社よりも、小さな会社の方が審査が緩いと言われています。

消費者金融1つをとっても、テレビなどでCMをしている大手だけでなく、あまり名前を聞いたことがないような中小規模の会社も存在するのです。

そのような会社は街金などとも呼ばれますが、大手の消費者金融と大きな違いがあるわけではなく、しっかりと法律を遵守して貸し付けをしている正規の業者になります。

街金を利用する方は大手での審査に落ちてしまった人が多いというのが特徴の1つであり、たとえ他社の審査で否決されたとしても十分にお金を借りられる可能性があるのです。

中小の消費者金融でお金を借りるデメリットとは

大手の消費者金融よりも街金の方が審査が緩いと言われていますが、街金にはデメリットもあります。

街金を利用するメリットとデメリットをあげてみました。

・比較的審査が甘い

・金利が大手よりも高め

・限度額が大手よりも低め

・自動契約機がない会社が多い

・借入、返済方法が大手よりも少ない

・対面での審査が必要な場合もある

あえて街金でお金を借りるメリットとしては審査基準が大手よりも緩いという点だけです。金利を下げる、利便性を上げるためには資金が必要になるので、どうしても大手には劣る部分が出てきます。

大手のカードローンの便利さになれている場合には、街金の利用にはかなり不便さを感じるでしょう。

大手では当たり前のサービスも街金では利用できないというケースもあるので注意してください。

街金(中小消費者金融)と闇金(違法業者)の違いは貸金業登録しているかどうか

街金と聞くとあまり良くないイメージを持つ人もいるかと思いますが、ヤミ金とはまったくの別物です。

貸金業を営むためには国や都道府県で登録を受ける必要があります。

しかし、ヤミ金の場合には無登録で貸し付けを行なっており、法律に違反した金利での融資や取り立てをする悪質業者を指すのです。

正規の街金か、違法なヤミ金かを見極めるには次のような方法があります。

・登録貸金業者検索サービスで調べる(金融庁)

・ヤミ金検索サービスで調べる(日本貸金協会)

・公式サイト記載の貸金業者登録番号を確認する

・金利が法定金利である年20.0%を超えていないかを確認する

・「審査が甘い」などの禁止されている表現がないかを確認する

国、もしくは都道府県に登録済みの正規業者であれば、必ず検索結果に出てくるはずです。

もし検索にヒットしないという場合には、登録を受けていないヤミ金の可能性があります。ヤミ金からお金を借りてしまうと法外な利息を取られたり、違法な取り立てにあったりと良いことはありません。

ヤミ金からの借り入れは元金を含めて返済する必要はないので、もしヤミ金と知らずに借りてしまったという方は警察や法律事務所に相談することも検討してください。

クレジットカードのキャッシング枠でお金を借りる方法

社会人ともなれば、クレジットカードの一枚や二枚は持っていて当たり前のこの時代。

カードを所持していることそのものが社会的信用の一つとして見られることも少なくありません。

クレジットカードにはキャッシング枠という現金を引き出せる枠が設けられており、お金が必要になったときは申込を行うことなくお金を借りることができるので、いざというときの備えとして役立てられるでしょう。

ただ一般的な傾向として、クレジットカードのキャッシング枠を利用した場合に掛かる金利は、銀行カードローンよりも割高であることがほとんどです。

お金を借りる金額によって金利は変動しますが、よほど多額を借りない限り、多くが消費者金融同様に年利18.0%近くという利息制限法で定められた上限金利に近い設定がされています。

そのため、お金を借りるという目的ならば、多少面倒でも銀行が貸付をしているカードローンを利用する方が結果的に節約できることも少なくありません。

クレジットカードのキャッシングに関しては、利用の際の便利さと、余分にかかってくるお金、そのメリットとデメリットをきちんと把握して使うことが大切です。

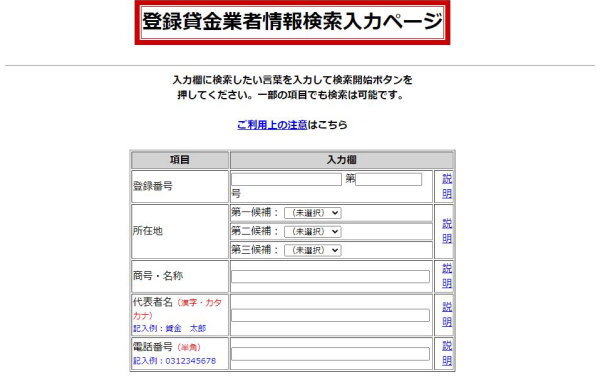

クレジットカードでお金を借りるにはキャッシング枠をつくること

クレジットカードでお金を借りるには「キャッシング枠」をつくることが必要です。

キャッシング枠はクレジットカード申込書や入力画面に「キャッシング枠を作る」「キャッシング枠不要」の選択項目があるため、枠を作る方で申込します。

クレジットカード会社がショッピング枠とキャッシング枠の審査を行い、審査通過するとキャッシング枠ができることになります。

お金を借りるキャッシング枠は、初回は「限度額30万円まで」「限度額50万円まで」のどちらかになり、問題なく利用していると勝手に増額されているケースが一般的です。

キャッシング枠は消費者金融と同じく総量規制の対象となりますので、消費者金融や他社クレジットカードのキャッシング残高合計が年収の3分の1以上ある場合はキャッシング枠の審査は通らず、ショッピング枠だけになります(ショッピング枠の審査にも落ちるとクレジットカード自体が作れません)。

提携ATMにカードを入れて借入または引出しでお金が借りれる

クレジットカードにキャッシング枠が付いていれば審査は必要なく、コンビニなどの提携ATMにクレジットカードを入れてすぐにお金を借りることができます。

クレジットカードでお金を借りるための豆知識

キャッシング枠は基本的には、クレジットカードを新規に申し込む際に自分で設定を行うものです。

クレジットカードを作成するときには、カード会社によって定められた申込方法にのっとってネットや郵送などで申し込みます。

運転免許証やパスポートなどの本人確認書類を用意し、住所・氏名・電話番号、支払口座等の個人情報が必要とされます。

キャッシング枠は希望通りの金額が設定されるのではなく、カード会社が申込内容に基づいて最終的に決定しますので、希望金額よりも下回ることもあります。

そして審査に無事通り、カードが手元に届けば、ショッピングと同様にキャッシング枠も利用できるようになります。

利用する際に必ず理解しておきたいのは、このキャッシング枠はショッピング枠と別途に設けられているものではないということです。

クレジットカードの利用限度額はショッピング+キャッシングの合計

たとえばショッピング枠で利用できる上限金額が100万円、そしてキャッシング枠が20万円と設定されたとします。

この場合、キャッシング枠の20万円はショッピング枠の中に含まれます。つまりキャッシング枠で20万円を利用した場合、ショッピングで利用できるのは80万円までとなるのです。

別々の枠が設けられているわけではないということを勘違いしないようにましょう。そして、キャッシングを使用しないという場合には0円に設定、変更することも可能です。

単純に使う機会がなければキャッシング枠をすべてショッピング枠に変更しておいたほうが枠を有効に利用できるでしょう。

また、ショッピング枠とは違いキャッシング枠の利用については不正利用に対して補償がないというカード会社もあるため、そのリスクを軽減する意味でも0円に変更しておくメリットはあります。

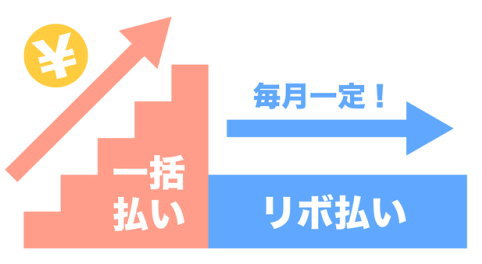

クレジットカードのリボ払いは注意が必要

クレジットカードの多くが、利用金額の支払いを「リボ払い」に選択することができます。

このリボ払いとは、正しくはリボルビング払いといい、その月々の実際の利用金額にかかわらず、月の支払額を任意に設定した一定額に抑えるという支払方法のことをいいます。

リボ払いのメリットとしては、月々の支払額を一定にすることで、カードの支払額による家計の圧迫を防ぎ、口座に用意しなくてはいけない金額も把握できるので、支出の計画を立てやすくなるというところがあげられます。

ただし問題点もあります。まず、リボ払いには必ず手数料が発生するということです。使用した金額に対してだけでなく、支払期間に応じた手数料も自動的に負担することになるため、長期的にリボ払いを続けていくとそれだけで余分に支払っていく手数料の負担がどんどん増えていくことになります。

クレジットカードのリボ払いは手数料が大きなデメリット

リボ払いは本来利用した金額に加えて、変動して加算される手数料も加えた残高が発生していくことになります。

そのため、利用期間が長期になるとどれだけの金額を返せばよいのか把握しづらくなるというのが問題なのです。

新たにカードで買い物を行っても、リボ払いを選ぶと利用残高が手数料とともに積み重なっていっているのに実際の月々の支払額は変わらないため、「残高が増えている」という事実を理解しにくいのです。

長期的、継続的なリボ払いを選択することは非常に危険であり、避けなければいけません。

それでもあえて、月の支払額を抑えたいなどというやむを得ない理由でリボ払いを利用するなら、なるべく短期での完済を心がけ、手元に余裕資金ができたなら返済に充てて繰り上げ返済を行っていく、というのがポイントです。

この心がけが何に共通するかというと、カードローンです。支払う金利を抑え、短期で完済することで結果的に自身の節約につながる、というのはローンの利用の際のコツとしてよくいわれることです。

つまりリボ払いという支払い方式は、きわめて借金とイコールに近いものなのです。そう理解すれば、リボ払いとの泥沼に陥らない付き合い方もわかってくるはずです。

JA(農協)でお金を借りる方法

JA(Japan Agricultural Coperatives)とは農業協同組合のことです。JA=農協は、日本全国の農業従事者の為の組織であり、農業指導、野菜や果物の販売促進、病院や診療所の厚生事業などだけでなく、通称JAバンクと呼ばれる信用事業にまでサービスを展開しているのです。

JAバンクを簡単に説明すると、農協、信用中央金庫そして信用農業協同組合連合会で構成された、民間でも最大級の金融組織のことです。

JAという大きな母集団の中で金融信用事業を展開しているのがJAバンクで、農業を軸とした振興事業を図る為の資金提供、預金や各種ローンサービスなどの金融業務を担っています。

つまり労金のような位置づけの金融機関であり、特に農業従事者に使いやすいサービスが整った銀行と言えば分かりやすいでしょう。

JAと形容されていますが、それぞれの地域のJAバンクは一般の利用も勿論可能です。貯金や給与受け取りの為にJAの口座を保有することも出来ますが、カードローンを含む各種ローンサービスを利用する為には、JAの組合員になる必要があります。

農協には正組合員と准組合員の2種類の会員があり、農業従事者は正会員、一般の人が加入出来るのは准組合員という点も覚えておきましょう。

こうした組合員になる手間や時間をかけたくないという方は、同じ低金利帯にある銀行カードローンの検討をおすすめします。

JA(農協)カードローンでお金を借りる特徴

JAバンクは、カードローンの他にも住宅ローン、マイカーローン、教育ローンや農業融資など多岐に渡る金融商品を用意しています。

ただし、各地に点在するJAバンクによってそのサービスが異なるので、ここではいくつかの例を出しながら、JAバンクのカードローンの特徴を説明していきます。

JAローンでお金を借りる仕組みと商品内容について

各地のJAバンクでカードローンが用意されていますが、それぞれのサービス名称、金利、必要書類や利用条件は各々異なります。

JAバンクという特異な金融機関がゆえに利用者は多くはありませんが、一般の人でも准組合員になることで、その融資サービスを利用し借入することは可能です。

契約時の年齢、前年度の税込年収、勤続歴によって借り入れ出来る額は異なり、それぞれのスペックにより20、50、100、150、200、300万円までの融資が決定されます。

(引用元:カードローン-JAバンク~お金を借りる│JA兵庫みらい)

前年度の税込年収が150万円以上(自営業者*の方は前年度税引前所得)あり、JA佐賀の組合員の場合、10~50万円までの融資を10万円単位で受けることが可能です。

*自営業者とは農業者以外の自営業者の方

(引用元:JAカードローン│お金を借りる│JAバンク佐賀)

このように各地にあるJAによってローンの内容が様々ですので、自分の地域のJAバンクもHPでスペックを確認しましょう。金利に関しても地域によって異なるので確認が必要になりますが、年9.0%~12.0%の間の地域が多いようです。

JAのカードローンは銀行カードローンと同様に総量規制の対象外ですが、上限金利が低く、下限金利が高いので、おまとめローン利用などの大型融資には不向きで、どちらかというと小口融資に適したカードローンと言えます。

基本的に担保は不要、使い道は自由な点は、全国のJAで共通ですが、その融資内容は通常の銀行や消費者金融と比べても、若干複雑な点は否めません。

一般の人がJAでお金を借りるには准組合員になる必要あり

JAのカードローンはJAが給与振口座になっている人限定のカードローンやシニア向け商品など、それぞれのJAで強い特色を持つローンサービスを展開しています。

多くの金融商品は20~65歳までの年齢制限ですが、JAによっては18歳から利用可能、また70歳まで利用可能なカードローンもあることも見逃せません。

どちらにせよ一般の利用には、JAの准組合員にならなければ利用できません。

JAイコール農業従事者の正組合員ばかりというイメージがありますが、年々一般会員である准組合員の割合も増加中。カードローンに限らずJAの金融商品を利用する為には、借入をしたいJAに出資をしなければなりません。

1口1,000円の出資でJAの准会員になれる

各JAによって1口当たりの出資金は異なりますが、1,000円~10,000円の幅で、1口以上の出資をすることで准会員になることが出来ます。

勿論それぞれのJAの業績に応じた配当を受け取ることも出来ますし、JAの組合員価格で給油を受けることも可能なので、融資サービス以外にも多くのメリットを享受出来ることでしょう。

因みに出資をするには、自身がJA地区内に居住もしくは就労している必要があります。そして最寄りのJAで組合員加入申込書を記載し、出資金を支払い、加入手続きをしてください。

必要書類に関しては免許証などの本人確認書類、印鑑に出資配当金を受け取る為のJA普通口座が必要になります。

またJAを脱退する際には、翌年に出資金が返還されますが、業績次第では満額返済にならない場合もあるので注意しましょう。

JAでお金を借りるメリットとデメリットとは

ここでは分かりやすくJAでお金を借りる際のメリットとデメリットについて、まとめてみました。

・銀行カードローンと同等もしくは、それ以下の金利でお金を借りることができる

・カードローン以外にも住宅ローン、マイカーローン、教育ローンなど多くの金融商品が揃っている

・収入が年金のみの場合もカードローン申込可能、またシニア向けローンなどを揃え高齢者に優しい

多彩なローンの数々に低金利は魅力的ですが、お金を借りるにはまずJAの准組合員になる必要があるので、その手間暇や出資金などをよく考慮に入れて申し込みをしましょう。

・銀行カードローン同様に審査が厳しく、そして審査が遅い(即日融資不可)

・各地のJAによって金利、金融商品の幅が大きく異なる

・保証会社の審査が必須である

・農業従事者以外はJAに出資し、准組合員になる必要がある

・准組合員の場合、金融商品の審査時に不利になる場合も

・WEB完結方式の申込みは出来ず、仮申し込み後に最寄りのJAに赴く必要あり

・土日・祝日の審査は受付ない

このようにザッとデメリットを挙げただけでも、これだけの使い勝手の悪さが見られました。

元々農業協同組合のローンなので、労金カードローンと同様、一般の人には若干不利な点は否めません。

銀行と比べても低金利でお金を借りることが出来るJAですが、各々のエリアのJAで金利や利用条件が異なる点、そして一般の利用も准会員になる必要がある点は注意が必要です。

また准会員ではそもそも融資の利用対象から外れる場合や正会員でないが故に、審査が不利になる場合もあるので、JAの借入は万人にはおすすめ出来ません。

その為JAで借り入れを考える非農業従事者は、銀行カードローンや消費者金融のカードローンを第一の選択肢として考えた方がベターと言えるでしょう。

ろうきん(労働金庫)でお金を借りる方法

ろうきんとは、労働金庫のことを意味します。あまりお世話になることはなくとも、私達の身近にある列記とした金融機関です。

全国各地に13のろうきんが点在し、店舗の合計数は600を超えており、カードローンもローン商品として販売されているので、お金を借りることが可能です。

カードローンといえばプロミスやアコム、銀行ならみずほ銀行のカードローンや三井住友銀行カードローンなどの大手銀行が有名ですが、ろうきんも地銀と異なり全国規模で展開する金融機関であることには変わりません。

ただし銀行と異なり非営利の団体であり、公務員や労働組合員がお金を出し合って出資しているのが「ろうきん」です。

つまり一言で言うと、労働組合や国家公務員によって運営されている、労働者の為の非営利の協同組織金融機関と言えば分かりやすいでしょう。

ろうきん(労働金庫)でお金を借りる仕組みを解説

まずろうきんでお金を借りるには、それぞれのろうきんがある営業エリアに居住もしくは勤務している必要があります。この点は地銀の銀行カードローン利用と仕組みが似ています。

管轄エリアは地域ごとに分散しているので、まずは自分が居住もしくは勤務するエリアのろうきんのHPを見てみましょう。ろうきんは金融機関ですが、各エリアで金利や限度額、申し込み条件が異なるので注意が必要です。

またろうきんで融資を受ける上で一番大切なことは、自分が団体構成員か?または生協会員なのか?それとも一般の勤労者なのかをきちんと把握することです。

因みに団体構成員とは労働金庫に出資している労働組合、国家公務員、地方公務員の団体、または勤労者の福利共済活動を目的とする団体のことです。

生協会員とは労働金庫に出資している生協会員のうち、生協組合員融資制度を導入している会員とその家族のことを指します。

ろうきんは通常の銀行とは異なり、労働組合もしくは生協会員による出資で成り立っている金融機関なので、カードローンをはじめとした融資も基本これらの会員向けサービスです。

もちろん、会員以外の一般勤労者もお金を借りることは可能ですが、融資額の制限や金利幅が組合員とは異なるということを覚えておきましょう。

ろうきん(労働金庫)でお金を借りる時の金利や限度額を解説

ろうきんは消費者金融、銀行カードローンと異なりバリバリの営利目的でお金を貸している訳ではないので、金利が低めとなっています。

各営業エリアで異なるカードローンの申し込み条件がありますが、ここでは1都7県で展開している中央ろうきんを例として説明したいと思います。

中央ろうきんのカードローン商品はマイプランと呼ばれ(各地でカードローンの名称は異なります)、スペックは以下の通りです。

| 団体構成員金利 | 年3.875%~7.075% |

| 団体構成員限度額 | 最大500万円 |

| 生協会員またはその家族の金利 | 年4.055%~7.255% |

| 生協会員またはその家族の限度額 | 最大500万円 |

| 一般の方の金利 | 年5.275%~8.475% |

| 一般の方の限度額 | 最大100万円 |

金利を見てもらえれば分かりますが、ろうきん(労働金庫)はかなりの低金利でお金を借りることができます。

また、一般の方でも100万円までの制限はありますが、この金利で借りれる金融機関は民間の銀行や消費者金融では見当たりません。

ろうきんカードローンの利用条件は下記の通りです。

・18歳~65歳未満

・1年以上の勤続歴があり、年収が150万円以上あり、毎月の収入が安定している

・1都7県の管轄エリアに居住している、または勤務している(茨城・栃木・群馬・埼玉・千葉・東京・神奈川・山梨)

また団体構成員でも生協会員でもない一般の方は、中央ろうきん友の会に入会、または出資金を出して個人として会員になる必要が出てきます(最低出資金1,000円)。

ろうきんのカードローンは18歳からの借入も可能ですし、一般の方の借入も安定した収入と勤続歴さえあれば実質可能です。

しかし、ろうきんも銀行と同様に低金利を武器にしているので、かなり厳格な審査が待ち受けていることは否めません。申し込みはネットから仮審査を申し込むことが出来ますが、あくまで仮審査なのでその後に本審査が待ち受けています。

仮審査を通過した場合のみ、最寄りのろうきんから電話連絡があり、本審査申し込みには直接ろうきんまで足を運ぶ必要があります。

その後会社への在籍確認電話と保証会社による審査があり、融資の可否が決まりますが、最低でも2週間は審査に時間がかかることを覚えておいてください。

必要書類に関してですが、カードローン利用の利用申込書と個人情報提供に関する同意書、そして本人確認書類として運転免許証かパスポートと健康保険証が必要になります。

ただし団体構成員以外の申し込みの場合、住民票、国民健康保険以外の健康保険証と収入証明(住民税決定通知書など)が要求されるので、住民票などは事前に準備が必要です。

必要書類に関しても消費者金融、銀行カードローン以上に多くの書類が必要になり、更に中央労金の口座を保有する必要があるので、何かと手間と時間がかかってししまうのがろうきんでお金を借りる場合の実態でした。

ろうきん(労働金庫)でお金を借りるメリット・デメリットとは

ここではろうきんでお金を借りるそのメリット、デメリットについて、わかりやすく説明してみたいと思います。

・ダントツで安い金利が最大のメリット

・年齢制限が寛容で18歳から融資をうけることができる

・金利引下げの可能性もあり

・審査が長く、余裕を持った申し込みが必要

審査の難易度が高い

・それぞれのろうきんによって貸付条件、金利、金融商品が異なる

・ろうきんの口座が必須

・web完結申し込みが利用できない

ろうきんでお金を借りるには、団体構成員であるか否かが、借入の際の一大ポイントになります。国家公務員、地方公務員以外にも団体構成員になっている場合は、お金を借りる手はない位のスペックの高さを誇ります。

勿論一般の方も利用可能ですが、充実した金利と融資の恩恵に比べて、その審査難易度や審査時間のデメリットが目立ち、使い勝手は正直よくありません。

その為団体構成員以外の方で低金利でお金を借りたい人は、大手銀行のカードローン審査に通ることが優先だったり、今日中にお金を借りたいなどの目的の時は消費者金融に申し込むことを強くおすすめいたします。

生協(生活協同組合)でお金を借りる方法

「生協」や「コープ」の愛称で親しまれている生活協同組合は、主婦の方でなくても一度は名前を聞いたことがあると思います。

食料品や日用品の宅配サービスやスーパーの展開、共済事業を行なっていることで知られていますが、実は生協でお金を借りることができることをご存知でしょうか。

生協から借入するには2通りの方法があります。まず一つ目が積み立てた出資金を取り崩す方法、二つ目は生協独自の貸付制度を利用する方法です。

それでは、生協からお金を借りる方法の特徴や利用条件を見てみましょう。

生協(生活協同組合)からお金を借りるにはどうすればいい?

生協のサービスを利用するためには、まずは生協に出資金を預け、組合員にならなければなりません。

この出資金は生協の事業運営のために一時的に預けるお金で、運用状況によっては出資金額に応じて配当を受け取ることができます。

また、組合の破綻などがない限りは基本的には脱退時に全額返還してもらうことができます。出資金は各地域の組合毎に異なり、一口当たり数百円から二千円程度が相場となっています。

出資金の金額や口数を増やすことを「増資」と言いますが、逆に出資金を取り崩して借入する方法を「減資」と言います。

減資をする場合の借入上限額は、いくら出資しているかによって決まります。減資することができるのは、自分が預けた出資金+それまでの配当利益のお金です。

銀行に預けているお金を引き出すのと同じような仕組みなので、ローンのように返済する必要もありません。出資金を全額引き出してしまうと脱退扱いとなってしまうため、減資をする際にはいくらか出資金を残しておかなければなりません。

こうした条件も各生協ごとに設定されており、例えば「出資金残高が3,000円以上残る」ことが条件となっている場合は、出資金残高が3,000円を下回らない範囲内であればいくら減資してもよいということになります。

生協独自の貸付制度について解説

生協には銀行のフリーローンのような独自の貸付制度もあります。先程紹介した出資金を取り崩す借り入れは、ほぼどこの生協でも利用可能ですが、独自の貸付制度はまだスタートしたばかりで一部の組合でしか取り扱いがありません。

ここでは、代表的な例としてみやぎ生協の貸付制度について紹介します。この貸付の場合も、生協の組合員になることが条件です。

みやぎ生協には無料でお金に関する様々な相談をすることができる「くらしと家計の相談室」があり、ここでは家計診断や公的な貸付制度の検討、債務整理の提案など、暮らしを立て直すための具体的なアドバイスを受けることができます。

こうした相談を重ねる中で、公的資金の貸付制度などを利用することができない組合員に対しては生協の独自のローン商品の検討を行います。

みやぎ生協で行なっている融資の金利は年9.0%、返済期間は5年以内です。借入限度額は300万円で、参考までに一人当たりの平均融資金額は80万円となっているようです。

事業資金に使うことは禁止されていますが、それ以外であれば資金使途は自由なので、冠婚葬祭費用や子供の教育資金、家具家電の購入など、様々な用途に使うことができます。

生協(生活協同組合)からお金を借りる際の注意点

生協の減資制度は金融機関のような審査もなく、自分が出資したお金から払い戻すことができる便利な借入です。

しかし、基本的には減資ができる期間は決められており、銀行の預金のように好きな時に自由に引き出せるわけではないという点は注意しなければなりません。

また、減資の申請をするとお金が返還されますが、返還までの時間も各生協によって様々です。場合によっては申請から数ヶ月かかることもあるので、すぐにお金が必要という時に対応できない可能性もあります。

減資後の残高によって返還のタイミングが変わるケースもありますので、詳しくは所属している生協に問い合わせをしてみましょう。

次に、生協独自のローン商品における注意点です。みやぎ生協のローンをはじめ、こうしたローンは一般証書貸付という融資形態です。

これは、カードローンのように好きな時にいつでも借りたり返したりすることができないタイプの融資です。返済中の追加借入もできないので、借入申込時には計画的に利用しましょう。

パートやアルバイトがお金を借りる方法を解説

成人年齢が18歳に引き下げられましたが、ほとんどの金融機関では、20歳以上で安定した収入があることをお金を借りる条件としています(一部消費者金融は18歳以上で申し込みが可能)。

そのため、成人で安定した収入があれば、正社員に限らずアルバイトやパート勤務でもお金を借りることができます。

パートやアルバイトで毎月コンスタントに収入を得ている(給料を貰っている)のであれば、収入が多いか少ないかは関係ありません。

金融機関は利用者の収入を参考にして融資金額を決定しますので、収入が少なければ融資額は小さくはなりますが、パート・アルバイトだからといってお金を借りるのが制限されるわけではないのです。

パートやアルバイト勤務がお金を借りる金額はどのくらい?

パート、アルバイトの人がどのくらいの金額を借りられるのかは、それぞれ個人の状況によって異なってきます。例えば、消費者金融では総量規制によって利用限度額は年収の3分の1までに制限されています。

それは正社員であってもパート・アルバイトであっても変わりません。パート、アルバイトで年間200万円の収入を得ている人ならおよそ66万円、年間100万円の収入を得ている人ならおよそ33万円がお金を借りられる金額の上限になります。

ただし、年収の3分の1の金額までお金が借りれるというのはあくまで法律上の話であって、実際にその金額を借りることができるかどうかはまた別の問題です。

金融機関側から見て、パート・アルバイトは正社員と比べて雇用の安定性の面で信用度は低く位置付けられていますので、正社員と同じ年収を得ていてもパート・アルバイトは限度額が低くなる傾向にあります。

いずれにしても、初めて利用する金融機関で総量規制の制限いっぱいの融資を受けることは難しいと考えておいた方がよいでしょう。

一方、銀行カードローンには総量規制の適用はありませんでしたが、2018年以降、審査の自主的な厳格化をおこない以前にも増して借入が難しくなっております。

一昔前は総量規制に縛られず、即日融資かつ高額融資が可能であることが銀行カードローンのメリットとして挙げられてきましたが、今は即日融資不可はもとより借入金額も総量規制の制限と同程度に落ち着いています。

パート・アルバイトがお金を借りる審査に通りやすくなる条件

銀行カードローンはアルバイト・パート勤務だと審査に通りずらいですが、消費者金融は十分に審査通過できる可能性があります。

ここではアルバイト、パート勤務の人がお金を借りる審査を受けるにあたって、あらかじめ心得ていた方が良いポイントを紹介していきます。

勤続年数(勤務年数)をできるだけ長くしておく

金融機関は、貸したお金をきちんと返済できそうな人に融資をしたいと考えています。

例えば、自分がお金を貸す立場なら、同じ勤務先での勤続年数が長い人と頻繁に転職を繰り返す人のどちらが安定した収入を得ていて、またどちらの方がきちんと返済をしてくれそうだと判断しますか?

そう考えると勤続年数は長いほど有利だということが理解できると思います。

お金を借りる審査では年収の高さよりも収入の安定性が重視されますので、できれば1年以上の勤続年数があるとよいでしょう。

パート・アルバイトでも社会保険に加入しているとお金を借りやすい

勤務先で社会保険に加入していれば、それもお金を借りる審査には有利になります。

国民健康保険は無職でも加入できますが、社会保険は勤務日数や勤続期間などの条件をクリアしなければ加入できません。

また、社会保険の保険証を見れば会社の規模や身元などが分かりますので、国民健康保険と比べて信用度は飛躍的に高くなります。

お金を借りる希望金額はできるだけ小さくする

アルバイトでの収入は正社員と比べて高収入にはなりにくいです。

自分の収入に対して高額の希望金額を申請すると、自分の属性とのバランスを考えられない人だと思われてしまいます。

総量規制を念頭に置いて収入に見合った金額内で必要な金額だけを申請するのがよいでしょう。

専業主婦がお金を借りる方法を解説

お金が必要になることは誰でも経験したことがあると思いますが、専業主婦の場合、急にお金を用意することは難しいかも知れません。

どれだけ普段うまくやりくりしている専業主婦の方でも、急な出費には対応できなくなってしまうこともたまにはあるのではないでしょうか。

そんな時にすぐにお金を用意する方法としては「お金を借りる」という選択肢がダントツで多いでしょう。

でも、専業主婦の方がお金を借りるといってもどこで借りればいいのかわかりずらいのが現実です。

そこで専業主婦が無担保、無保証でお金を借りる方法があるのか、借りるならどういった手順を踏めばお金を借りることができるのかについて詳しくご紹介したいと思います。

専業主婦がお金を借りるにはどうすればいいのか?

まず始めに専業主婦がお金を借りるときには「銀行カードローン」か「消費者金融」のどちらで借りるのかを決めなければなりません。

そこで銀行カードローンと消費者金融の大きく違うところを見てみましょう。

| 銀行カードローン | 即日融資できないが金利が安い |

| 消費者金融 | 一部の消費者金融は配偶者貸付で即日融資可能 |

専業主婦でもお金を借りれる「配偶者貸付」とは?

配偶者貸付とは、一部の中小消費者金融が行っている専業主婦でも夫の年収の3分の1までのお金を借りることができるサービスです。

正しくは本人と配偶者の合計年収の3分の1までが利用制限となります。よって収入のない専業主婦でも夫の年収の3分の1までは借りることができるということです。

ただ、大手消費者金融では手間やコストがかかるため配偶者貸付はしていないので、配偶者貸付を受けられる消費者金融はかなり少ないと認識しておいてください。

・配偶者の同意書

・婚姻関係証明書(住民票や戸籍謄本)

・50万円以上借りる場合は配偶者の収入証明書

配偶者貸付は上記に記載の通り、「配偶者同意書」の提出が必要なため夫に内緒でお金を借りることはできませんので注意してください。

また、配偶者貸付は夫婦の年収の3分の1まで借りられますが、夫婦の負債も合算されます。仮に妻が60万円、夫が50万円で合計110万円の借金(貸金業者から)があった場合、夫婦の年収が300万円だと総量規制オーバーとなるので審査落ちになります。

ちなみに妻が配偶者貸付を申込して借りた場合、夫は保証人ではありませんので、妻が延滞しても支払い義務はありません。

専業主婦は銀行からお金を借りれるがバレるリスクがある

配偶者貸付というものはあるけれども、大手消費者金融では利用できず借入することさえ難しいです。

銀行カードローンの場合でも、配偶者の収入証明や同意書が必要な場合があります。

どうしても家族にバレずにお金を借りたい場合は、銀行カードローンに申し込む際に直接バレたくない旨を相談してみるのが一番確実でしょう。

借入をバレたくないと思っている人は多いですし、素直に言えば対策をとってくれる可能性もあります。まずはお金を借りる前に確認してみることをおすすめします。

専業主婦でも借りれる銀行カードローン

| PayPay銀行カードローン | 金利:年1.59%~18.0% 条件:配偶者に安定した収入があればお申し込み可能 |

| イオン銀行カードローン | 金利:年3.8%~13.8% 条件:パート、アルバイト、自営業者、専業主婦(夫)の方も申込み可能 |

| セブン銀行カードローン | 金利年12.0%~15.0% 条件:満20歳以上でアコム(株)の保証を受けられる方 |

専業主婦が申し込める銀行カードローンはいくつかありますが、だからといって複数に短いスパンで申し込みをすると申込ブラックとなり、審査落ちの可能性が高くなります。

早く答えがほしくなるかもしれませんが、3社以上同時に申し込むのは控えましょう。

融資申込で信用情報を照会した記録は最長6ヶ月間残ります。同時申し込みをするとその分照会記録が残り、審査側が不審に思い審査落ちになることを「申込ブラック」と呼ばれています。

配偶者貸付を考える前に公的融資制度での借入も選択肢に入れる

旦那に隠れてお金を借りたい方には、配偶者の同意が必要な配偶者貸付はお金のピンチを脱する第一手段には成りえません。

総量規制の対象外である銀行カードローンで借りることも、一つの手段になりますが、安易にカードローンでお金を借りるのを考えるのではなく、まずは公的融資制度を知ることから始めましょう。

生活が困窮している場合、公的機関からのつなぎ融資を利用することも可能ですし、奨学金制度により子どもの学費を借りることも出来るのです。

まずは家計の金銭事情を把握し、どの融資制度を利用するべき(利用できる)かを考えた後からでも、配偶者貸付を利用するのは決っして遅くはありません。

専業主婦がお金を借りることができる公的融資制度

| 総合支援資金 | 生活費全般や住居費用、または生活を再建する為に必要と思われる資金を貸付。 |

| 福祉資金 | 病気や怪我などで必要な医療費用や介護サービス、または臨時で必要になった資金を貸付。 |

| 教育支援資金 | 年4.5%~17.8% |

| 融資時間 | 子どもの義務教育、高校、高専、大学に通うのに必要な資金を貸付。 |

この他にも不動産担保型の貸付制度などもありますが、専業主婦目線の現実的な借入れを考えると、上記の生活福祉資金貸付制度が特に利用価値が高くなります。

これらの貸付制度は金利が無利子~年1.5%で利用でき、カードローンと比べて返済期間が長く、利用者にとっては大変使い勝手のいい制度と言えるでしょう。

しかし裏を返すとカードローンとは比べ物にならない煩雑な書類、そして審査も厳格で多重債務者には厳しい側面もあるので、お金はなくても(無さすぎはNG)信用能力がなければ利用出来ない現実は無視出来ません。

いずれにせよ利用条件や貸付額は、各地方自治体によって異なるので、気になる方は一度最寄りの社会福祉協議会に問い合わせをしてみましょう。

公務員がお金を借りるおすすめの方法

公務員はお金を借りる程、境地に立たされることはないのでは?としばしば勘違いをしてしまいがち。

しかし、与信スペック最高ランクの公務員の借りやすさがゆえ、実際多くの方が大なり小なりの借入をしています。

そこで、消費者金融や銀行ではなく、あえて 「国からの融資」である地方職員共済組合からの融資をテーマに、公務員の為の借入方法について考えていきたいと思います。

公務員がお金を借りることができる地方職員共済組合とは?

公務員の社会保障を担う共済組合は、地方職員共済組合を含め80以上存在し、様々な福祉サービスを提供しています。

この福祉サービスの1つを構成するものとして、貸付業務という大きな柱事業があり、公務員が融資を受けるために強力バックアップしているのです。

それぞれの共済組合で利用出来る貸付サービスは若干異なりますが、共通して言えるのはその金利の安さです。

ご紹介する地方職員共済組合は、地方公務員として働いている人達のピンチを支える立役者な訳ですが、まずはその特徴を簡潔に見ていきましょう。

・金利幅0%~年1.26%という徹底的に抑えた年率

・借入限度額は200万円

・最大融資額は月収の6倍以内まで

・使用用途により細かく分かれた貸付制度

・公務員であれば与信審査は柔軟

地方職員共済組合の融資の特徴に関して、シンプルにまとめてみましたが、借入限度額こそ高くはないものの、その金利の低さにはもはや驚愕してしまいそうです。

世の中には大小様々の消費者金融、銀行のカードローンがありますが、あなたが地方公務員であるならば、地方職員共済組合からの融資を利用しない手はもはやありません。

当組合の貸付けは、借入時の連帯保証人・保証料・抵当権設定が不要であり、また、返済時の繰上返済(一部・全部)手数料も不要となっています。貸付けの申込みは、各支部で行っておりますので、各支部の貸付担当部署にお申し出ください。

(引用元:貸付事業の詳細|地方職員共済組合)

地方職員共済組合の融資サービス一覧

地方職員共済組合の融資は、消費者金融や銀行カードローンと異なり、使途自由のフリーローンではないことをまずは頭の片隅に置いておきましょう。

地方職員共済組合の融資は、その使途によって12の種類に別れた貸付サービスを展開しています。

地方公務員が生活を送る上で不可欠な資金が必要になった時に申し込める融資であるので、勿論ギャンブルやショッピング利用は出来ません。

ここで地方職員共済組合が提供する各種貸付サービスについて、まとめてみたいと思います。

・普通貸付

・住宅貸付

・一般災害貸付

・住宅災害新規貸付

・住宅災害再貸付

・医療貸付け

・入学貸付

・就学貸付

・結婚貸付

・葬祭貸付

・高額医療費貸付

・出産貸付

地方職員共済組合は計12種類の貸付サービスを揃えています。それぞれ細かく細分化されたサービスに金利が設定されており、普通貸付の場合は弁済期間120カ月以内、金利が年1.26%に設定されています。

また高度医療や出産、教育、災害等の融資は、命に係わるもしくは災害等で被害を被った場合は特に低金利で借入が可能で、災害関連の貸付は年0.93%、出産・高額医療費貸付の場合は、ゼロ金利(無利子)で借入が可能です。

冠婚葬祭に通常の医療費、教育費などに関しても金利年1.26%で借入が出来るので、地方公務員の方にとって利用価値が大変高いサービスと言えますね。

公務員なら誰でも地方職員共済組合からお金を借りることができる?

公務員にとって、共済組合からの融資はお金のピンチを乗り切る第一選択肢となっていくはずです。

地方職員共済組合のHPに明確な申し込み条件は記載されていませんが、公務員として現在就労している方、そして貸付に際して必要な書類を提出出来る方が貸付対象であることは言うまでもありません。

なおその利用に関しては共済組合の組合歴に関係なく利用出来るものと、そうでないものに別れるので、新入社員の方は申請前に確認をした方がよいでしょう。

必要書類としては、借入の申し込み書、印鑑証明や見積もり書(請求書のコピーやパンフレットなど)、貸付確認事項申告書なる借入状況を申告する書類などが要求されます。

それぞれの共済組合で若干必要となる書類が異なりますが、「この書類では過不足」と判断されると、再提出を余儀なくされる為、必要書類に関しては抜かりない準備を心がけましょう。

カードローンのように本人確認書類プラス収入証明のみで借入出来る訳ではないので、申込みに関しては若干煩雑なステップを踏まなければならない点は玉に傷だと言えるでしょう。

地方職員共済組合でお金を借りるメリットとデメリットとは

地方公務員のお財布事情を預かるのが、地方職員共済組合の融資制度。

もはやそのメリットばかりに注目しがちですが、デメリットをしっかりと理解することが借入と上手に付き合うコツになってきます。

ここでは目を背けがちなデメリットを中心に、地方職員共済組合の融資の実態を解説していきます。

・圧倒的な低金利

・消費者金融、銀行と比べても与信審査が厳しくない

メリットは、もはや説明するまでもない金利の低さです。その他の地方自治体や国による貸付事業と比べても、群を抜いた金利を誇っています。

利用出来る方は限られますが、金利によって家計を圧迫されることなく返済可能です。不動産を担保に入れたり、連帯保証人を用意する必要がないのも大きなメリットです。

また地方職員共済組合を含め、公務員を対象にした貸付の場合、融資申請者の給与、ボーナスや退職金で控除することが可能です。

つまり債務者である公務員に対し、毎月の給与で借入分の返済を天引きすることが出来るということを意味します。

また金利を含めての返済を早める為に、「退職金から控除する」なんて裏技も勿論OKです。

信用情報はとても大切な審査基準ですが、地方職員共済組合の借入の場合は、もはや公務員として働いて得られる労働の対価を担保にお金を借りるようなものなので、その審査は決して難しいものではありません。

・大型融資には不向き

・おまとめ、他社からの借入の返済目的での借換えNG

・どう足掻いても即日融資は不可能

・自己破産や個人再生をしている場合は借入が難しい

地方職員共済組合の貸付は、銀行法でも貸金業法でもない借入システムなので、年収の1/3以上の借入は出来ないという総量規制対象外です。

しかし限度額200万円という限度額でも、給与の6倍以内であるという制限は決して無視することは出来ません。そして疑問になるのが、最も多くの需要があると思われる普通貸付の適応幅についてです。

ここでいう普通というのは、あくまで「生活を営む上で必要な経費」を指します。つまり高級ブランド品、ハイジュエリーに最新のスマホなどの嗜好品、そして国内外問わずして旅行などのバカンスは対象外ということです。

普通貸付には、他社からの借入の1本化や、他社の返済を充足する為の資金としての利用は原則不可となっています。

ちなみに地方職員共済組合の融資の場合、過去に自己破産をしている方への融資は実質不可能と考えていいでしょう。例外的に、共済組合に迷惑が掛かっていない任意整理の場合に限り、トラブルなく借入は可能になります。

ただし共済組合側が最も重視する点は、自己破産、個人再生をしたか?そして過去に共済組合からの貸付の際に、返済トラブルに見舞われていないかという点です。

信用情報機関への照会はしませんが、過去の共済組合内での貸付事故に関しては相互確認が出来る為、以前に返済トラブルがあった方はその点を十分留意してから申込みの是非を判断しましょう。

お金を借りることなく現金を手に入れる方法

ここまで様々な手段でお金を借りる方法を説明してきましたが、本音を言えばお金を借りずにしのげるならば、借金はしない方が良いに決まっています。

銀行や消費者金融のカードローンは、限度額内で繰り返し借入と返済ができるため、返済をしてもその場でついつい追加融資で借りてしまい、なかなか残高が減りにくいシステムになっています。

銀行のフリーローンや、消費者金融のおまとめローンのように返済しかできない商品であれば問題ありませんが、追加借入ができるのがわかっていると、何かあった時にすぐにキャッシングしてしまう癖がつくのは大きなデメリットです。

ここからは、お金を借りずに現金を手にすることができる様々な方法を紹介していきます。

借金をする前に不用品を売るなどで即日お金を手にすることも可能なので、一度試してみることをおすすめします。

スマホアプリで不要品を振ってお金に換える方法

カードローンやキャッシングでお金を借りる前に、まずは不用品を売りまくってお金にしてみましょう。代表的なフリマアプリはメルカリです。

メルカリにはありとあらゆるものが販売されていますが、値段次第で思ってた以上に売れるものです。

ただし、メルカリの場合売上金の当日振込は不可で一定日数が必要になります。

どうしても早くお金が欲しい人は、売上金をポイントに変更してメルペイで買い物をすれば現金は手にできませんが物は手にすることができます。

不要な携帯やスマホを売れば即金(即日現金化)が可能

使用していないスマホ(iPhoneやandroid)を持っているなら、iPhone買取業者で即日(当日)お金を手にすることが可能になっています。

iPhone買取業者はネットで調べれば沢山でてきますが、安全にお金を手に入れたいなら、大黒屋などの店舗に直接持っていく方法をおすすめします。

大黒屋では営業時間内であれば、その場で査定してもらい、即現金で買い取りしてもらえるため、すぐにお金が欲しい人に最適です。

簡単オンライン査定もあるので、使ってないスマホがある人は借入する前に売ってしまいましょう。

お金を借りずにクレジットカードで支払いを延ばす方法

お金がなくて食料も買えない時などは、クレジットカードを使う事で現金がなくても買い物をすることができます。

クレジットカードの締め日はカード会社によって異なりますが、一般的には15日または25日締め日で、支払いは翌々月10日払いとなっています。

つまり、仮に15日締め日のクレジットカードの場合、7月16日に利用した代金の引き落としは9月10日になるため、それまでに給料等の収入があればお金を借りる必要はありません。

クレジットカードにはショッピング機能とは別にキャッシング機能も付けれますが、金利は消費者金融と同程度で借入・返済の利便性は消費者金融の方が圧倒的に良いため、キャッシング(現金を借りる)なら消費者金融や銀行カードローンの方が良いでしょう。

クレジットカードのショッピング枠に関しては割賦販売法が適用されますので、年収3分の1以上の貸付を禁止とした総量規制は適用されません。キャッシング枠に関しては、貸金業法になるので総量規制に含まれます。

クレジットカードの現金化は絶対にやめること

お金を借りずに現金を手にする方法として、クレジットカードの現金化の方法もありますが、これはクレジットカード会社の規約に違反するため、やめておいた方がよいでしょう。

クレジットカードの現金化は以前より問題になっていますが、簡単に説明するとショッピング枠をカード決済で使用せずに不正利用して現金を手に入れる方法になります。

クレジットカードの現金化は違法なのか?

上記の様にクレジットカードのショッピング枠を現金化することは法律的に禁止なのか?と言えばそうでもありません。

例えば商品券をプレゼント用として購入したけど、渡すことができなくなった(渡したくなくなった)などで、不用品として金券ショップに売るケースは一般的だからです。

また、キャッシュバック方式でも実際に商品を購入しているため、指輪の価値が高すぎるという理由だけで違法にはなりません。

しかし、先ほども書いたようにクレジットカード会社の規約には「現金化を目的としたショッピング利用は禁止」と書いてあることから、リスクは大きくありますので、やめておいた方が無難です。

お金借りる方法のまとめ

お金を借りる方法について詳しく解説しましたが、借入することはメリットもありますが、デメリットも当然あります。

特に消費者金融や銀行カードローンは金利があり、借入件数が多くなれば毎月の返済も高額になりますので精神的負担も大きくなります。

しかしながら、住宅ローンやマイカーローンなど高額の買い物は銀行等でローンを組むのが得策なのは間違いありません。

消費者金融でも30日間無利息サービスがありますので、上手に利用すればデメリットよりも多くのメリットがあるのです。

重要なのは、計画をもって利用することです。そして本当に必要な買い物等に利用して、飲み代や遊び代でローンを組むのはやめておくべきでしょう。

交友費は副業などで収入を増やして行うべきです。お金を借りる目的と利用方法さえ間違わなければ、借入はメリットの方が大きい事を覚えておきましょう。